美元霸权衰退与稳定币的新时代崛起

来源:佐爷歪脖山

1. YBS 原生收益的非美债化,例如更多选用纯链上资产,如 BTC/ETH/SOL 的质押形式;

2. YBS “乐高”组合,Pendle 只是开始,需要更多的 DeFi 协议支持 YBS,直到链上 USDT 的出现;

3. 支付产品,技术上没有难度,生息也便于获客,但主要难在合规和业务规模的扩展,即使是 USDT/USDC,支付也更多承担在后台清算的“中间件”角色,直接作为交易介质较少。

100 天内股债汇三杀,法币秩序加速瓦解。

2008 年金融危机催生了比特币的最早信徒,而 2025 年法币体系的“自杀”,也将促成链上稳定币的成长,尤其是非美元、非足额储备的计息稳定币(YBS,Yield-Bearing Stablecoins)。

不过,非足额准备金稳定币仍处于理论设想阶段。尽管 2022 年 Luna-UST 崩溃的余波尚在,但在资本效率的驱动下,部分准备金稳定币定然会成为市场主流。

非美元稳定币仍在尝试阶段,美元的全球货币地位依旧稳固。为了维持工业产能和就业,人民币不会主动大规模国际化,对美元的替代将是一个漫长的过程。

基于以上两点,本文主要探讨现有稳定币的最新发展阶段,即 YBS 的整体面貌,基于美元、足额储备的链上稳定币系统中蕴藏着后美元、非足额储备稳定币的基本特征。

铸币税内部表现为通货膨胀,也就是俗称的“内债不是债”,外部则体现为美元潮汐周期。

特朗普政策下的美元霸权衰退

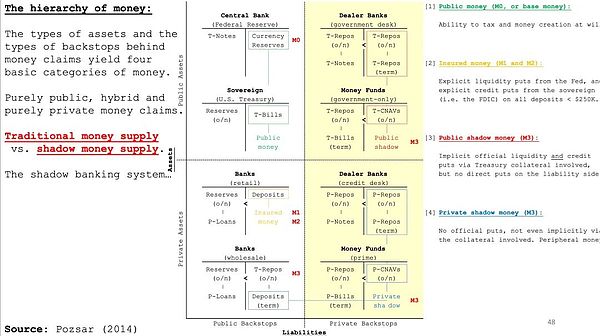

从技术角度看,美元的发行通过美联储和财政部协作完成,并利用商业银行信贷关系放大货币乘数,形成 M0/M1/M2 等不同层次的货币流通量。

在此模式下,美债分长短,维系美元的缓慢通胀和短期币值稳定,美债利率成为金融世界的定价基础,美元成为世界货币的代价则是美国对外逆差以及各国对美元的依赖。

然而,这种循环正在被特朗普的关税政策打破。各国不再愿意持有美元,纷纷逃离美债市场,美元/美债逐渐被视为风险资产。

美元缓慢通胀本质上是对全球收取铸币税,只有当各国必须持有美元并将部分投入美债时,才能减少对美元自身的伤害。

割裂的世界贸易和金融体系反而成为加密货币“世界化”的催化剂。拥抱权力中心会造成单点障碍,比特币的美债化不会伤害比特币,但加密货币的美元化会让其消失。

未来一段时间,全球经济体系的震荡将使稳定币之间的竞争持续存在。日益割裂的世界需要跨链桥和胶水语言,全球大套利时代必将以链上稳定币的形式展现。

稳定币驱逐波动币:尾巴摇狗

加密市值是“假”的,稳定币发行量是“真”的。

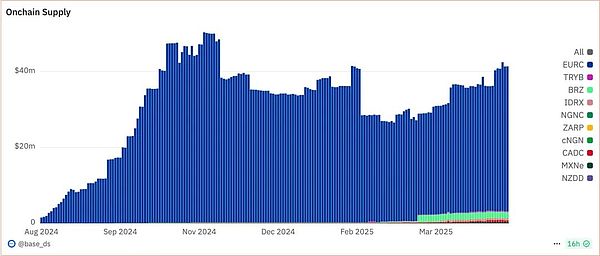

2.7 万亿美元的加密货币市值只是市场容量的一种感觉,而 2300 亿美元的稳定币至少有真实储备支持,尽管 60% 的 USDT 储备存疑。

随着 DAI 或 USDS 的 USDC 化,基于链上资产的足额或超额稳定币实际上已经消亡,这背后牺牲的是资本效率与货币乘数的大幅降低。

相比之下,BTC 和 ETH 的价值“无中生有”,对应美元的加密货币 M0 应为 BTC+ETH,M1 则加上 2300 亿美元的稳定币,而基于质押和借贷关系的 YBS 再发行量及 DeFi 生态构成 M2 或 M3。

加密市场是个“倒挂”的市场,波动的加密货币没有对应的足额稳定币。

在这种架构下,YBS 才具备实际意义,可将加密货币的波动性转化为稳定币,但这只是理论,现实中从未实现。甚至 2300 亿美元的稳定币要为 2.7 万亿美元市场提供流动性和进出通道。

Ethena 的折衷主义:美债与美元体系的不成功复刻

Ethena 的 USDe 自发行初的 6.2 亿膨胀至今年 2 月的 62 亿美元,最高占据 3% 的市场份额,仅次于 USDT 和 USDC,成为自 UST 后最成功的非法币储备稳定币。

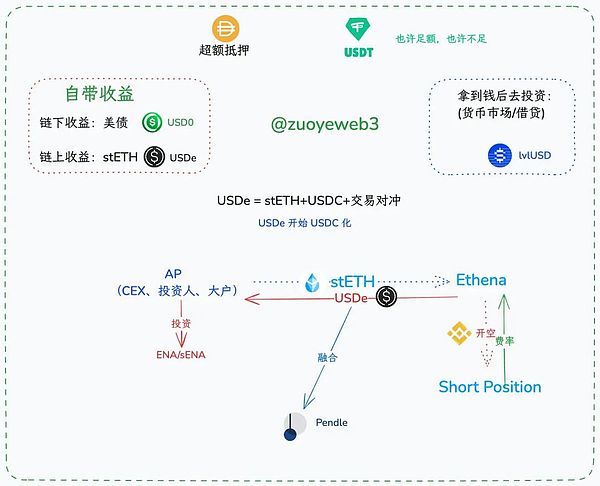

USDe 的对冲模式简单,AP 存入 stETH 等生息资产,Ethena 在 Perp CEX 对等开空,资金费率套利成为协议收入。

但 Ethena 还在模仿美元体系上更进一步。

表面上,Ethena 存在四个代币体系,但核心始终是 USDe,最重要的场景在于除“质押、理财”外的交易和支付采用率。

今年初,USDe 以 9% 的收益率吸引了约 60% 的 USDe 质押为 sUSDe,本质上这是协议负债,显然无法持续。

因此,ENA 和 CEX 的利益同盟至关重要,参考 Circle 为 Coinbase 和币安分配 USDC 收益,ENA 也需要承担类似责任。

层层嵌套之下,最好的效仿对象不是美元或 USDC,而是 USDT。

YBS 本质是一种获客成本

2014 年,USDT 初步探索比特币生态,随后与 Bitfinex 合作,在 CEX 交易对扎根,之后落户 Tron 波场,成为绝对性的 P2P 场景一哥。

之后的 USDC/TUSD/BUSD/FDUSD 都只是模仿,从未超越。

而 Ethena 靠“贿赂”机制拿下了部分 CEX 市场,却几乎没有抢占 USDC 的合规场景,更未挤占 USDT 的交易和转账场景。

YBS 走不进交易场景,CEX 不行,也走不进支付场景,链下也不行,单纯靠收益,只剩下 DeFi 一条出路。

根据 DeFillama 数据,目前以太坊的 YBS 收益主要来自 Ethena 和 Pendle,与 DeFi Summer 的千倍回报率形成鲜明对比。

暴利时代终结,低息理财时代来临。

盈亏同源,如今美债成为大多数 YBS 的底层收益支柱,这并不安全。其次,链上收益需要极强的二级流动性支持,否则收益保障将成为压死 YBS 项目的泰山。

补充讨论要点

——本文省去了对 Aave/Curve 的 GHO/crvUSD 等 CDP 机制的介绍,认为难以成为市场主流;

——关于算稳,如 UST、AMPL,市场已不再关注这些过时产品;

——Pendle 和 Berachain 将单独探讨;

——本文聚焦于 YBS 的收益来源和潜在市场机会,未涉及机构发行或链下支付用途。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 狗狗币

狗狗币 瑞波币

瑞波币 Somnia

Somnia First Digital USD

First Digital USD 币安币

币安币