Labubu与茅台:社交货币的代际差异与消费范式的转变

作者:叶桢,来源:华尔街见闻

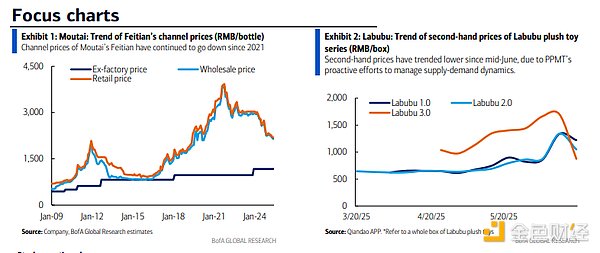

近年来,爆火的潮玩IP Labubu被戏称为“年轻人的茅台”,引发市场热议。二者究竟有何异同?美银最新报告指出,尽管它们同为社交货币,但背后折射的是消费周期的历史重演还是深层次的范式转移,值得深思。

美银分析师Alice Ma、Chen Luo和Lucy Yu在报告中指出,Labubu与茅台虽都具备社交属性,但其本质存在显著差异。Labubu的社交功能更多基于年轻群体的共同兴趣和价值观,而茅台则依托于权力和等级体系,这种差异反映了“新消费”与“传统消费”的本质区别。

报告还提到,泡泡玛特与茅台一样,面临IP生命周期和投资属性带来的双重考验。若Labubu与下一个爆款IP之间出现较长空窗期,泡泡玛特的全球增长可能放缓。此外,监管风险与市场拥挤也成为投资者无法忽视的重要因素。

社交货币的代际差异

美银研究团队认为,Labubu与茅台虽然都具备社交货币属性,但在代际差异上表现明显。茅台的社交功能更多体现为“商务润滑剂”的生产力工具作用,服务于商务等场合;而Labubu则代表了年轻一代对情感价值的追求,在数字化社交媒体时代为消费者提供即时、细腻且可负担的“多巴胺”体验。

分析师指出,在消费者面临“意义缺失”和压力增大的数字化世界中,Labubu暗示着中国正从投资驱动模式向消费驱动模式渐进转变。茅台深深扎根于中国传统文化,其全球化进程仍处于早期阶段,而与全球时代精神高度契合的Labubu已经取得了重大的全球成功。

社交属性差异:茅台的社交属性更多依赖于权力和等级体系,主要服务于商务等场合;Labubu则代表年轻一代基于兴趣和价值观的社交,强调情感价值和即时满足。

消费动因:茅台可作为“生产力工具”(商务润滑剂),Labubu则满足数字化社交环境下年轻人对情感价值和“多巴胺”式消费的追求,反映中国从投资驱动向消费驱动的转型趋势。

全球化进程:茅台深植中国传统文化,全球化尚处早期;Labubu则已在全球范围内取得显著成功,契合全球潮流。

IP周期风险和投资属性的双刃剑

在快速增长的同时,美国银行也指出了泡泡玛特与茅台相似的挑战,即IP生命周期和产品投资属性带来的双重考验。

美银认为,无论是泡泡玛特2025年的净利润为80亿元人民币还是100亿元人民币并不重要,因为它取决于Labubu的出货速度。相反,重要的是如何平衡近期增长和IP生命周期。

IP生命周期风险:拥有百年历史沉淀和官方背书的茅台,已证明其穿越周期的能力。而泡泡玛特和Labubu的历史分别只有15年和10年,IP生命周期仍是核心风险。

报告认为,作为IP平台,泡泡玛特多元化的IP组合虽能分散风险,但Labubu对其全球成功至关重要。若Labubu与下一个爆款IP之间出现较长空窗期,其全球增长或将放缓。此外,亚文化的“主流化”在驱动增长的同时,也可能稀释Labubu独特的社交身份,从而疏远其核心消费群体。

投资属性的利弊:茅台的历史表明,“可投资性”是一把双刃剑,在上升周期中是助推器,在下行周期中则会成为放大器。

报告注意到,泡泡玛特正积极管理二手市场价格,以确保其对年轻消费者的吸引力,并为新IP和产品的发布创造有利环境。近期Labubu毛绒玩具系列二手价格的回落,便被视为泡泡玛特主动管理供需动态的结果。

无法忽视的监管与市场拥挤

报告最后强调,监管和市场情绪是投资者必须正视的另两大风险因素。

监管风险:茅台始终受到价格管制和反腐倡廉运动等政策影响。同样,泡泡玛特也并非处于监管真空地带。近期《人民日报》的文章就提醒了市场相关风险。不过,美国银行分析师认为,随着泡泡玛特的消费群体日益多元化,“主流化”降低了其在中国市场对未成年人的风险敞口。同时,不断增长的海外业务(预计2025年将贡献过半销售额)也有助于对冲单一市场的监管风险。但该风险仍可能对公司基本面造成负面影响,或引发导致股价波动的“头条噪音”。

“抱团”交易的脆弱性:资本市场每个周期都可能出现主导性的“拥挤交易”。2016至2021年资金涌入以茅台为代表的消费蓝筹股,与当前资金集中于以泡泡玛特为焦点的“新消费”赛道颇为相似。资金流和仓位的变化可能对估值产生巨大影响——茅台的远期市盈率曾在2021年初接近60倍,而目前仅为18-19倍。尽管近期资金流向变化已对泡泡玛特等“新消费”股造成一定压力,但报告认为,在优质投资标的稀缺的背景下,这种“拥挤”状况或将持续一段时间。真正的转折点,可能需要等到海外市场高频数据出现有意义的拐点,或者中国经济强劲复苏为投资者提供更多选择时才会到来。

美银维持泡泡玛特买入评级,目标价275港元。据统计,泡泡玛特股价在过去52周区间为34.4-283.4港元,截至周一收盘报244.2港元。

- 1美联储2025年降息对非必需消费品与科技股的深远影响

- 2币安人生上线币安Alpha,三天市值突破1.5亿美元的背后

- 3比特币引领加密货币市场:4.35万亿美元市值背后的战略配置与宏观经济驱动

- 4比特币今日新闻:飙升至历史高点,对冲美元贬值与政策波动成焦点

- 5「币安人生」暴涨背后的流量密码:CZ与何一的推波助澜

- 6OpenAI将ChatGPT重塑为多功能应用平台,推出App SDK与AgentKit

- 7Aster空投计划:打击洗盘交易与市场抛售压力的博弈

- 8Berachain/比特币市场分析(2025-10-05):短期支撑位或成关键

- 9美国通过GENIUS法案:稳定币监管新时代巩固美元数字主导地位

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥1.24万亿 |

| 2 |  欧易OKX 欧易OKX |

¥4,217.54亿 |

| 3 |  HTX HTX |

¥651.48亿 |

| 4 |  Coinbase Coinbase |

¥236.50亿 |

| 5 |  大门 大门 |

¥2,931.23亿 |

| 6 |  Bitget Bitget |

¥2,617.81亿 |

| 7 |  Bybit Bybit |

¥3,244.18亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥14.42亿 |

| 9 |  Upbit Upbit |

¥178.39亿 |

| 10 |  Crypto.com Crypto.com |

¥829.17亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 币安币

币安币 瑞波币

瑞波币 狗狗币

狗狗币 First Digital USD

First Digital USD 大零币

大零币