熊市Stablecoin理财梳理:哪里可以获得高收益?

DeFi 在过去两年里已经有了长足的发展。现在,即使是在市场行情不好时,很多人也不会完全退出加密市场,而是选择持有Stablecoin。但是对一些 DeFi 新人来说,让 Stablecoin 为自己带来可观的固定收入一直是一个头疼的问题。在下文中,律动编者就为大家整理出了当前较为流行的几种 Stablecoin Farming 策略:

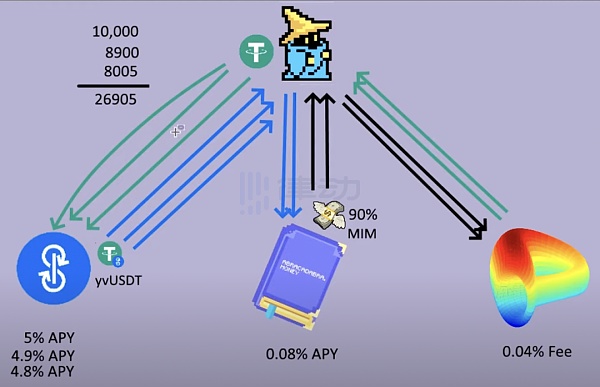

金钱乐高:Yearn + Abracadabra + Curve

Yearn、Curve、Aave 等 OG 协议是人们在提到 DeFi 时最先想到的项目,但就 Stablecoin 收益而言,它们已经变得非常「Boring」了,现在很多 Stablecoin Farming 池 APY 都在 4% 左右,基本不会超过 10%。虽说这与普通银行利率相比已经很香,但是作为 DeFi,它们还没有充分发挥出自己的「degen」潜力。

Abracadabra 是一个跨链借贷平台,它允许用户将自己的收益资产作为抵押品进行借贷。我们通过 Abracadabra,就可以充分地利用 Yearn 和 Curve 实现复利。本文为大家提供三种策略,为了统一我们以 USDC 为例:

策略一

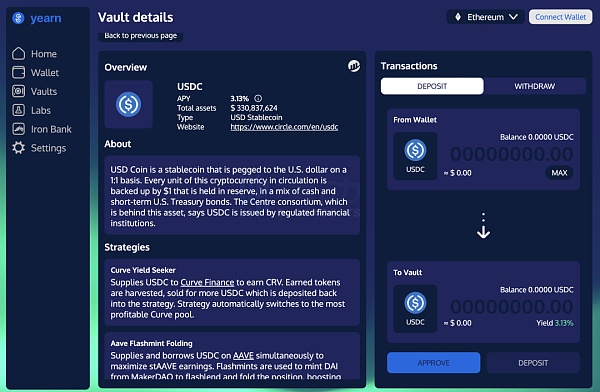

首先,将 USDC 存入 Yearn Vault,并获得等额的凭证 Token yvUSDC。存入 Vault 的 USDC 能获得 3% 左右的 APY。

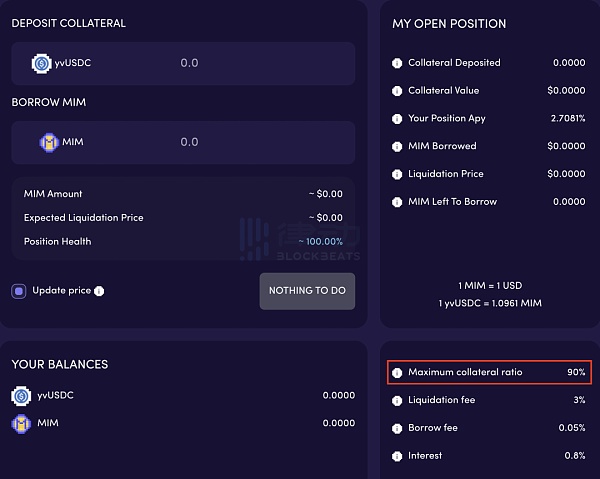

接下来,前往 Abracadabra.money,质押 yvUSDC 并借出相应数量的 MIM Stablecoin。当然,我们需要支付 0.05% 的费用,以及每年 0.8% 的利息。同时需要注意红色方框中的最大质押借款比,这个比例会根据币种而有所不同。

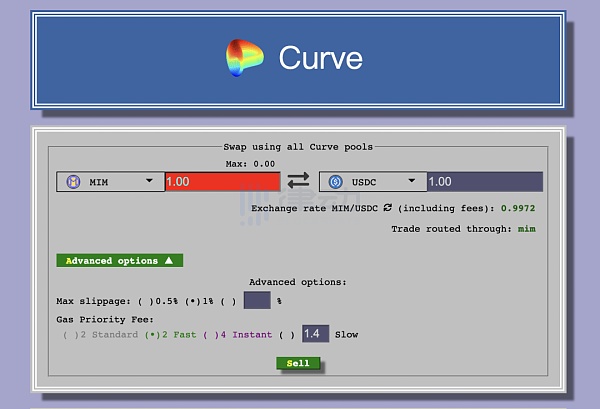

随后前往 Curve,将 MIM 再次置换为 USDC。这样一来,在保持 90% 流动性的情况下,我们还能获得 2% 的 APY,基本上是白嫖了。

策略二

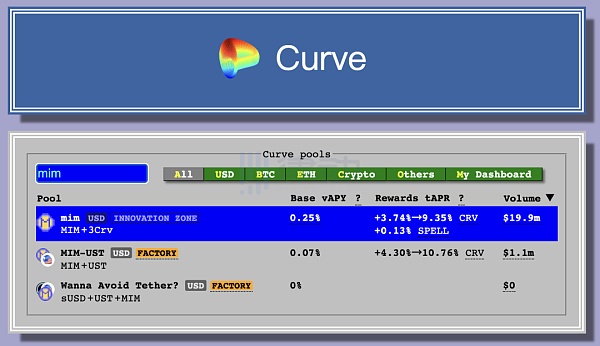

如果你觉得上面这种策略收益不够高,则可以保留借出的 MIM,并将其存入 Curve 上的 MIM 池。在获得 0.25%APY 的基础上,还能获得 CRV Token,APR 最高 9.35%,外加 APR 0.13% 的 SPELL Token。

策略三

这个策略被很多 DeFi degen 们称为「9,9」。我们将 MIM 换回 USDC 后,可以再次将其存入 Yearn Vault,以获得更过 yvUSDC 并拿去借贷 MIM。通过反复的 Loop 循环,我们就能获得更高的复利 APY。

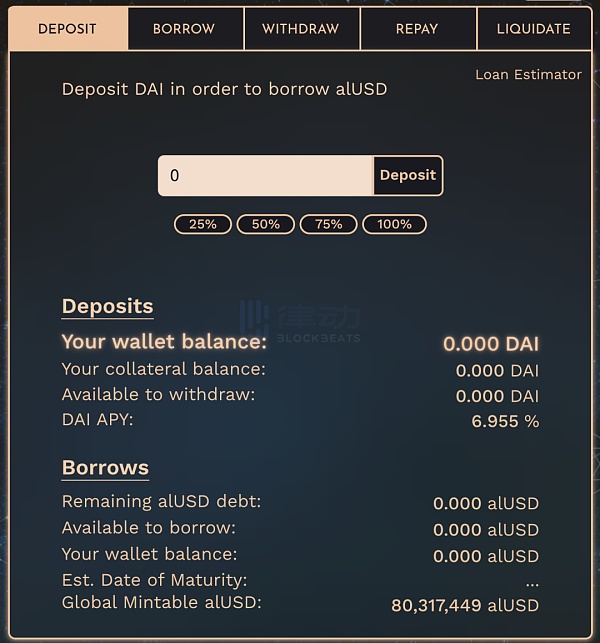

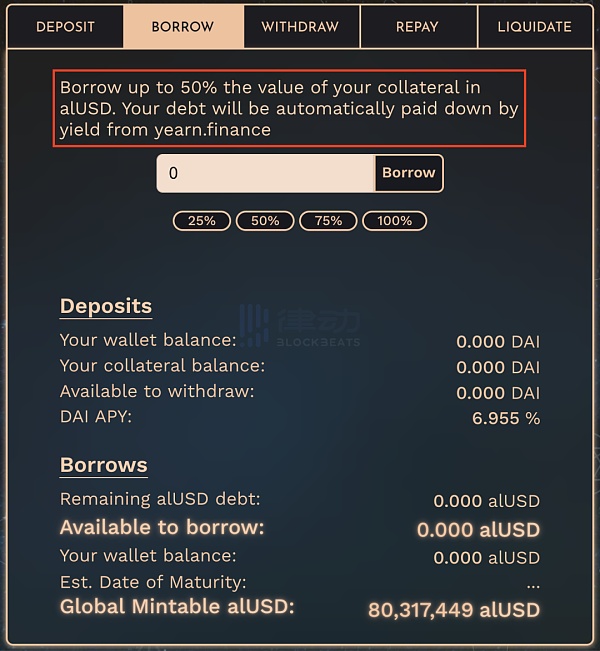

Alchemix

Alchemix 是之前以太坊上很火的一个算稳协议,用户在该平台的欠款会随协议在 Yearn 上的收益自动减少。

首先,我们需要存入一定数量的 DAI 作为抵押品,作为回报我们能获得 7% 左右的 APY。

随后我们可以借出 Alchemix 平台的Stablecoin alUSD,最大质押借款比为 50%。如红框中的文字提示,用户存款所获得的 APY 会自动用于还款。

借出 alUSD 后,我们同样可以将其换回 DAI,并重复上述操作,获得复利 APY。

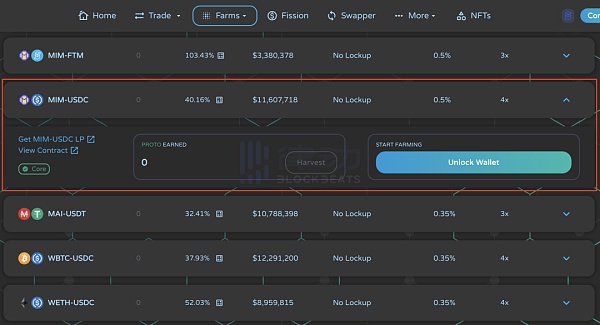

ProtoFi

当然,上文所提到的几种策略都需要在以太坊上进行操作,对于普通用户或者 DeFi 新人来说,gas 费都太高了,因此在相对廉价的公链生态里寻找Stablecoin Farming 策略更为合理一些。

ProtoFi 就是 Fantom 上的 AMM 和 Farming 协议,最近也比较火热。该协议采用的是双币系统,以让用户成为协议的所有者,同时减轻原生 Token 的抛售压力。

ProtoFi 有三个不同的 Farming 池:Nucleus、Fusion、Particle。首先,我们要在 Fusion 中找到一个Stablecoin LP 池,本文中还是选择 MIM-USDC 池。在为该池提供流动性后,我们会收获 PROTO Token 作为回报,目前 APR 为 40% 左右。

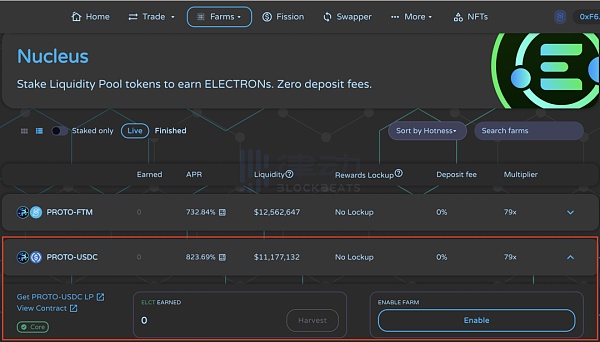

在获得一定数量的 PROTO 后,我们就可以前往 Nucleus,为 PROTO-USDC 池提供流动性。作为回报获得 ELCT Token,目前 APR 为 825% 左右。当然,由于 PROTO 并非Stablecoin,所以用户面临着无常损失的风险。

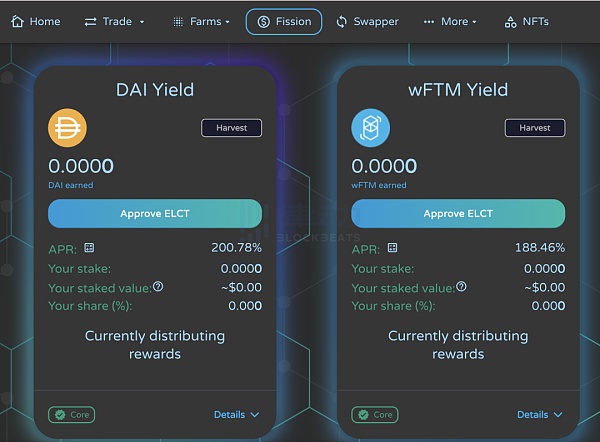

但 ProtoFi 比较有新意的地方,就是用户可以通过 ELCT 获得一部分协议未来的收入。点击 Fission,将获得的 ELCT 存入便可以赚取 DAI 或者 wFTM,目前 APR 为 200%。

需要注意的是 ProtoFi 运用了一个叫做 Quantum Supply 的机制,PROTO 的释放比率会根据市值/TVL 不断调整,以此控制市场上的抛售压力。

Anchor

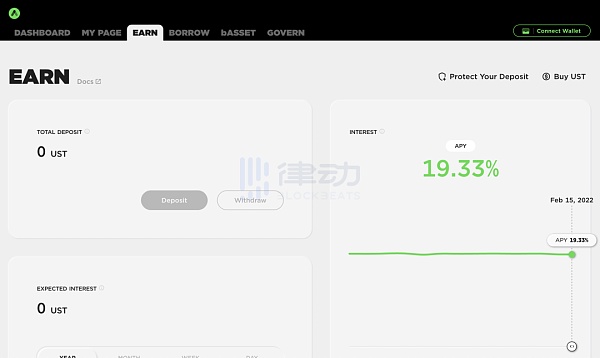

Anchor 可能是使用率最高的策略之一了,其Stablecoin APY 拥有惊人的稳定性,在过去一年中一直保持在 20% 左右,因此被很多人认为是最适合 DeFi 新人的收益策略。Anchor 主要有以下三种适用方法:

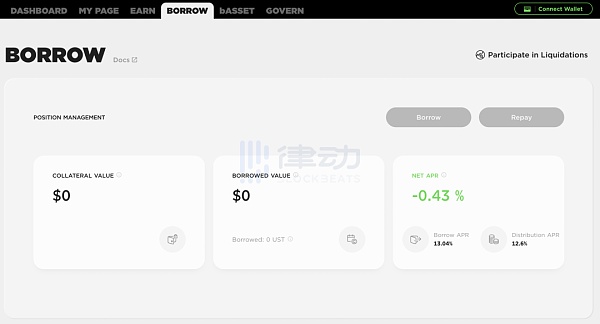

直接质押 UST

这种方法最为简单,也最为保险。就是直接将你的 UST 存入 Anchor,然后赚取 20% 的 APY。

流动性质押 LUNA

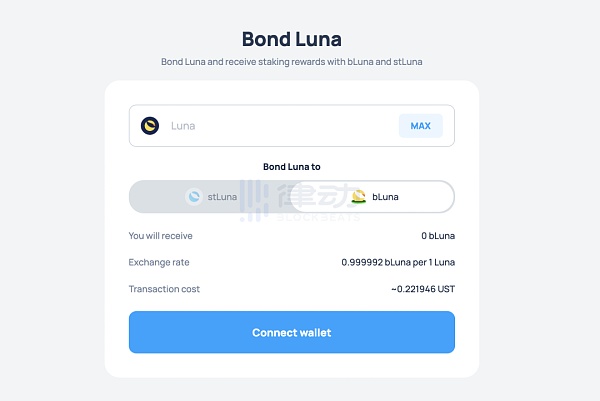

如果你没有 UST,但是有 LUNA 的话,则可以先将自己的 LUNA 质押在 Lido 上并获得等额的 bLUNA,赚取 9% 左右的 APY。

然后将 bLUNA 存入 Anchor,借出 UST。Anchor 现在鼓励借贷,所以你借出的 UST 还会为你赚取额外的 APY。

将借出的 UST 再次存入后,就可以获得更高的复利 APY。

Degen Box

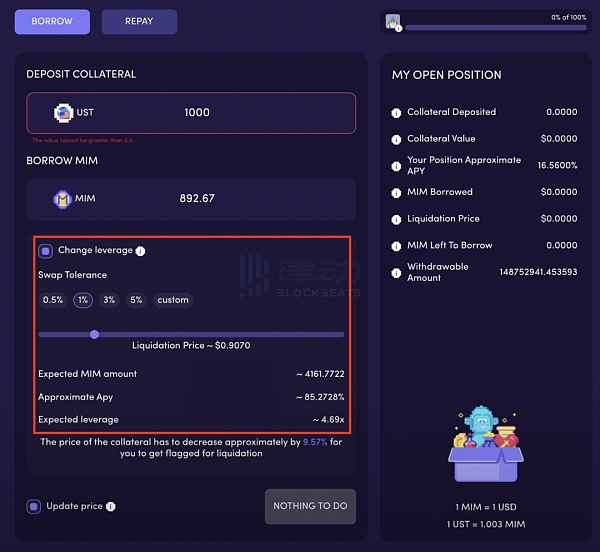

如果你的 UST 是在以太坊主网上,则有一个更为 degen 的 Farming 策略。Abracadabra 提供一款名为「Degenbox」的借贷策略,能够自动将借出的 MIM 换为 UST 存入 Anchor,并不断地 Loop。

将 UST 作为抵押品存入后,点击「Change Leverage」,就可以根据自己的需求调整借出的杠杆。之后协议就会自动将借出的资产存入 Anchor 赚取 APY。可以看到,通过提升杠杆,用户所获得的 APY 能够远超原有的 20%。

如何捕捉最优质的 APY?

DeFi 的更新迭代非常快,几乎每天都会有新的协议出现,因此资金的流动也很迅速。也许今天还能获得高 APY 的策略,一个月后就不再那么吸引人了,因此找出并跟踪当前最优质策略的能力就显得格外重要。本文为大家提供了下面两种方法:

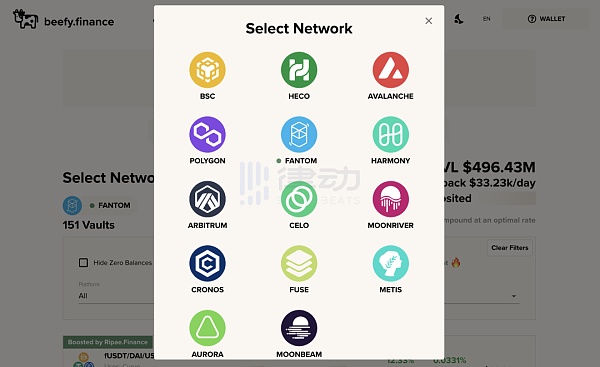

Beefy Finance

Beefy Finance 是一个多链收益优化器,它允许其用户从他们的加密资产中赚取复利,并转换回用户所质押的原始 Token。通过一系列由智能合约保护和执行的投资策略,Beefy Finance 能够自动地将用户在各种 LP 池、AMM 等 DeFi 项目中的收益机会最大化。

首先选择自己想要使用的公链。

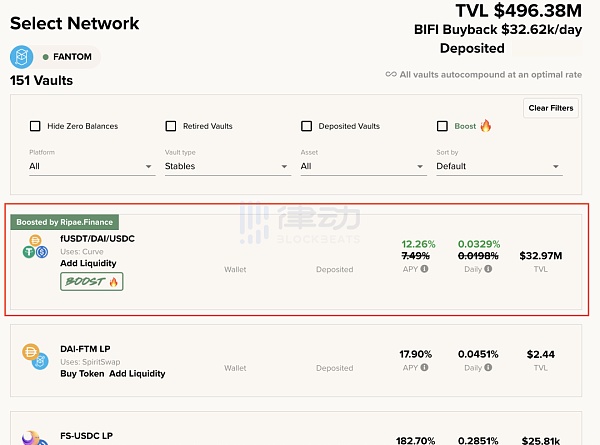

然后在 Vault 中寻找 APY 较高的Stablecoin收益策略,如红框所示,一些策略可能会获得协议的 Boost,因此能获得更高的 APY。

Coindix

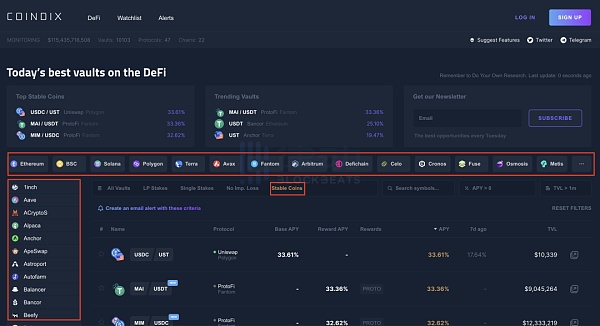

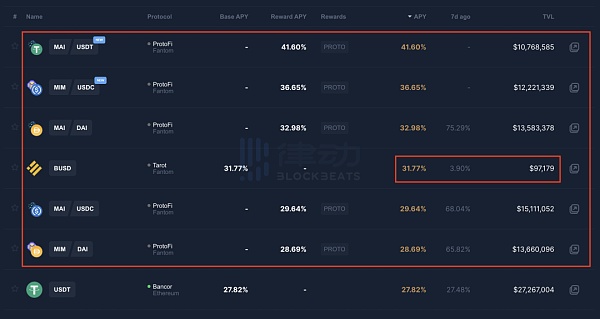

Coindix 是一个实时检测 DeFi 收益的网站,我们同样可以在其中找到各链上收益最高的Stablecoin收益策略。

前往 Coindix 网站后,在顶栏中可以选择不同的公链,左栏里可以选择特定的协议,中间则可以选择不同的资产的收益策略。

譬如,当前以太坊主网上的 MIM 和 UST Curve 池收益都很不错。

而就整体收益来看,目前 Stablecoin 收益最高的策略仍来自 Fantom。不过需要注意的是红框右侧的 TVL,一些策略由于 TVL 不高,因此能提供很高的 APY,但随着更多资金流入,TVL 也就自然降下来了。

以上就是目前流行的一些 Stablecoin 收益策略,以及找到当前最优策略的方法,希望能够为大家带来帮助。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 OFFICIAL TRUMP

OFFICIAL TRUMP 狗狗币

狗狗币