深度解析:Stream xUSD爆雷事件的根源与教训

作者:Trading Strategy;翻译:@金色财经xz

Stream xUSD表面上是一款DeFi稳定币,实则为“代币化对冲基金”,并宣称采用Delta中性策略。然而,这一基金如今因多重疑点陷入资不抵债的困境。过去五年间,多个项目试图通过Delta中性投资收益推动其代币生态的发展,成功案例包括MakerDAO、Frax、Ohm、Aave和Ethena。

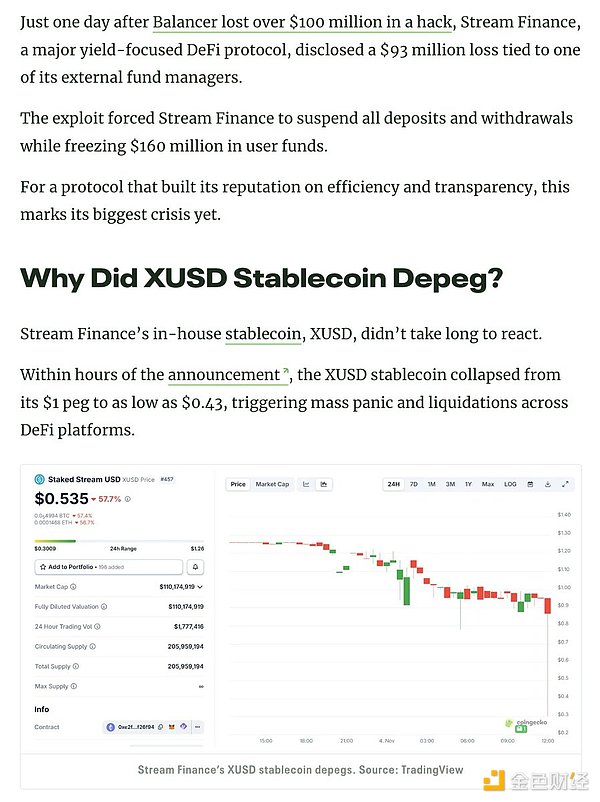

然而,与许多更为透明的DeFi竞争者不同,Stream在策略和头寸方面始终缺乏透明度。尽管其声称总锁仓价值达5亿美元,但在DeBank等投资组合追踪器上,仅1.5亿美元可见于链上。事实上,Stream将资金投入由自营交易员操作的链下交易策略,部分交易员的爆仓导致了高达1亿美元的亏损漏洞。

CCN相关报道

本周一的1.2亿美元Balancer DEX黑客事件与此无关。

据传言(由于Stream未公开披露,我们无法证实),其链下交易策略涉及“做空波动率”。在量化金融中,“做空波动率”指通过交易策略在市场波动率下降、保持稳定或已实现波动率低于金融工具定价中的隐含波动率时获利。然而,该方法风险显著——波动率骤升可能导致巨额亏损,常被形容为“在压路机前捡硬币”。

关于做空波动率的详细信息

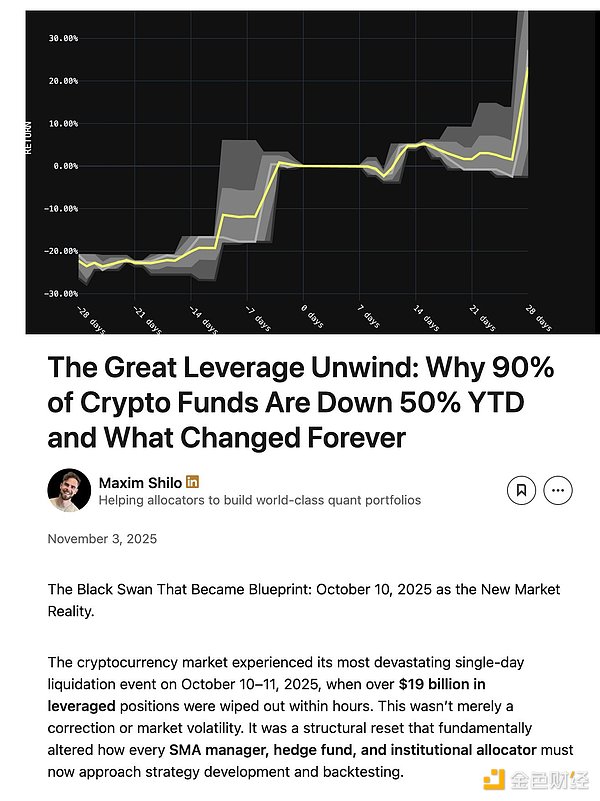

我们在10月11日“黑色星期五”当天正经历了这样的“波动率骤升”。随着2025年特朗普热潮推动的市场狂热,加密货币市场长期积累的系统性杠杆风险已达到高位。当特朗普于10月11日周五下午宣布新关税政策后,所有市场陷入恐慌,并迅速蔓延至加密货币领域。这场抛售引发了连锁清算。

由于杠杆风险经长期积累已使系统性杠杆处于高位,永续合约市场缺乏足够深度来平稳清算所有杠杆头寸。在此情况下,自动减仓(ADL)机制启动,开始将亏损分摊至盈利的交易者。这使本已深陷疯狂的市场进一步扭曲。

什么是自动减仓?

此次事件引发的波动率是加密货币市场十年一遇的现象。虽非史无前例——类似暴跌早在2016年早期的加密货币市场就曾出现——但由于该时期缺乏可靠数据,多数算法交易者的策略均基于近期“平稳波动”数据构建。即便杠杆率低至约2倍的仓位也被击穿。

Maxim Shilo对此事件对算法交易者的影响及“黑色星期五”可能如何永久改变加密货币交易格局进行了深度剖析:

Maxim Shilo谈10月11日如何改变加密货币算法交易格局

如今,“黑色星期五”事件的首批牺牲者已然浮现,Stream未能幸免。

Delta中性基金的定义本应是无亏损可能。若出现亏损,根据定义,便不能称之为Delta中性。Stream曾承诺保持Delta中性,却在众人不知情下投资于非透明、链下的自营策略。许多专家可能会认为这些策略风险过高,难以被视为真正的Delta中性——因为这些策略可能适得其反。而它们确实适得其反了。

当Stream在这些失败交易中损失本金时,便陷入了资不抵债的境地。

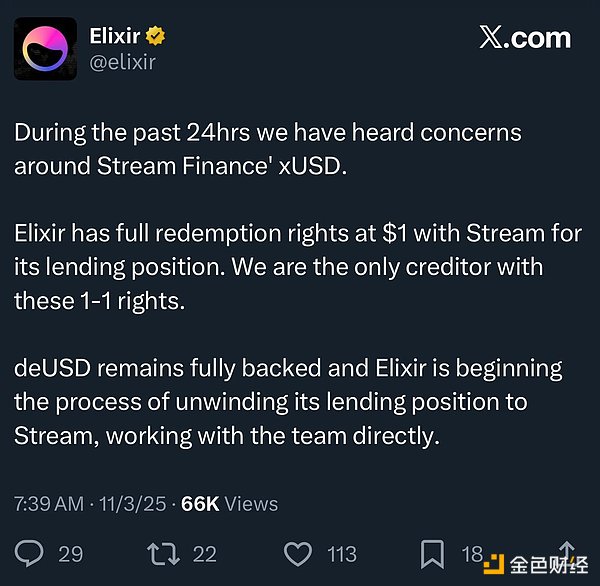

DeFi本身具有风险,部分资金损失尚可接受。若年化收益达15%,即便出现10%的一次性回撤,仍可恢复至100%本金,并非毁灭性打击。然而,Stream还通过与另一稳定币Elixir的“递归循环”借贷策略将自身杠杆推至极限。

何为递归循环?

递归循环(亦称递归借贷循环)是去中心化金融(DeFi)借贷市场中的一种杠杆化收益耕作策略。其核心机制为:以存入的抵押品反复借贷(常将借入资产作为新增抵押品),从而放大对利率、流动性挖矿奖励或Aave、Compound、Euler等借贷协议收益的敞口。该策略形成“循环效应”,无需额外外部资本即可倍增实际部署资金,本质上实现“自借自贷”的协议内资金循环。

Stream如何加杠杆及其杠杆程度?

雪上加霜的是,Elixir依据一份链下协议主张“优先受偿权”,即若Stream破产,Elixir可优先收回本金。这将导致其他Stream的DeFi投资者获得更少(或无法获得)资金偿还。

由于缺乏透明度、递归循环操作及自营策略,我们实际上无法获知Stream用户的确切损失。目前Stream xUSD稳定币价格已跌至每美元0.60美元。

由于未向DeFi用户披露这些风险,大量用户对Stream和Elixir极度愤怒——他们不仅蒙受损失,更因损失社会化分配机制而被迫保障华尔街背景的美国精英持续获利。

此次事件还波及借贷协议及其策展方:

“所有认为自己在Euler上进行抵押贷款的人,实际上都在通过代理进行无抵押贷款” —— @infiniFi Rob

此外,由于Stream未公开其头寸和盈亏的链上数据,用户开始怀疑Stream存在欺诈性挪用用户利润给管理团队的行为。Stream xUSD质押者依赖其自我报告的“预言机”获取收益,第三方无法验证计算是否准确公平。

如何应对?

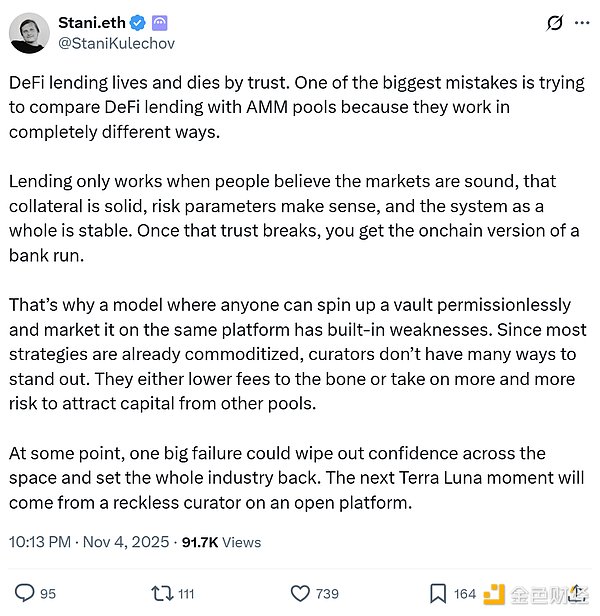

类似Stream的事件本可避免,尤其在DeFi这样的新兴行业。“高风险高回报”法则固然成立,但运用此法则的前提是理解风险本质——并非所有风险都值得承担,有些风险本无必要。目前已有多个声誉良好的收益耕作、借贷及“稳定币即代币化对冲基金”类协议,能做到风险、策略与头寸的全面透明。

Aave创始人Stani探讨DeFi策展机制及过度风险承担的发生条件:

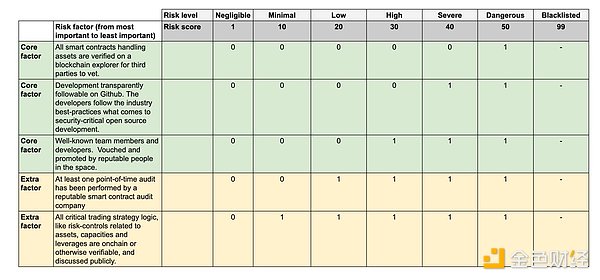

为更清晰区分“优质金库”与“劣质金库”,Trading Strategy已开始在DeFi金库报告中发布自主研发的金库技术风险评分。

关于金库风险框架:

技术风险指因技术执行缺陷导致DeFi金库投资资金损失的可能性。金库技术风险框架提供了一种直观工具,用于将DeFi金库划分为高风险和低风险类别。该技术风险评分虽无法消除交易失误、风险传导等市场风险,但能确保第三方可对这些风险进行评估。

随着DeFi用户可获得的信息质量提升,资本配置将向优质参与者倾斜,类似Stream的事件在未来其严重性将会减弱。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 OFFICIAL TRUMP

OFFICIAL TRUMP 大零币

大零币