比特币2025年暴涨:机构投资的新时代来临?

2025年比特币的迅猛增长引发了机构采用的巨大转变,美国现货

ETF催化剂:流动性、合法性和稳定性

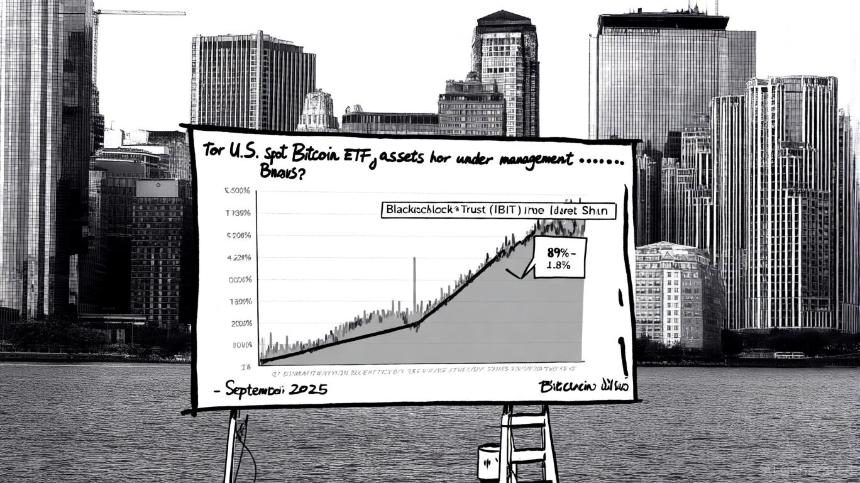

受监管的比特币ETF的推出从根本上改变了市场动态。到2025年第三季度,这些产品已将比特币的每日价格波动率从4.2%降至1.8%,有效地将18%的流通供应量从活跃交易中剔除。这种“强手效应”(即机构投资者锁定比特币持有量)稳定了市场并吸引了更多资本。据《金融内容》报道,美联储的宽松货币政策和美元走弱放大了对风险资产的需求,比特币日益被视为全球流动性的高贝塔值体现。

宏观经济的利好因素毋庸置疑。美联储在2025年第三季度降息——将准备金利率降至4.15%——恰逢机构投资激增,实际收益率下降,比特币作为通胀对冲工具的吸引力增强。

超越ETF:权益质押、衍生品和战略持股

机构投资者的策略已从ETF发展到直接持有、质押和衍生品。根据一项研究,到2025年第三季度,59%的机构投资者至少将其投资组合的10%配置到比特币。

尽管持谨慎态度,Staking也获得了发展。尽管监管方面的不确定性依然存在,但机构仍在通过安全的托管解决方案从持有的比特币中获得收益。衍生品市场,尤其是山寨币市场,例如

监管清晰度和未来之路

监管发展是关键推动因素。2025年第三季度,《GENIUS法案》和拟议的《CLARITY法案》的通过,为稳定币监管提供了框架,并赋予CFTC对主要加密货币的管辖权,彰显了机构的合法性。此外,正如ElonMoney的文章所强调的那样,美国“战略比特币储备”的建立以及允许加密货币托管的最新银行准则,也增强了人们的信心。

然而,挑战依然存在。2025年10月美国政府关门导致新的ETF审批暂时停止,造成了短期不确定性。不过,分析师们仍然保持乐观,根据《金融内容》的报告,到2026年初,目标价格将在13.5万美元至20万美元之间,具体取决于持续的资金流入和有利的宏观经济条件。

结论:比特币的新时代

比特币2025年的上涨不仅仅是投机狂热的产物,更是宏观经济利好和监管进步推动的机构认可的体现。随着ETF、权益质押和衍生品与传统金融的深度融合,比特币正从一种利基资产转型为多元化投资组合的核心组成部分。尽管散户参与度有所下降,但机构投资者的热情丝毫没有减弱的迹象。对投资者来说,问题不再是如果比特币在机构投资组合中将发挥重要作用,而是多快。

- 1摩根大通:比特币相对黄金被低估,年底目标价上调至16.5万美元

- 2比特币价格飙升至12.2万美元,机构看好年底冲击20万美元大关

- 32025年第四季度最佳加密货币投资:Worldcoin、Kaspa、Pi Coin与Remittix

- 4Pi Network推出1亿美元风险基金:能否助力主网延迟下的生态崛起?

- 52025年以太坊价格预测:看涨趋势显现,但关键阻力位成焦点

- 6比特币在加密市场动荡中展现韧性,美国政府停摆引发市场分化

- 7美联储2025年降息对非必需消费品与科技股的深远影响

- 8赵长鹏揭露币安恐怖融资诉讼背后44亿美元勒索阴谋

- 9SEC撤销币安案:特朗普执政时期加密货币监管政策的重大调整

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥8,960.68亿 |

| 2 |  欧易OKX 欧易OKX |

¥3,171.13亿 |

| 3 |  HTX HTX |

¥650.67亿 |

| 4 |  Coinbase Coinbase |

¥175.60亿 |

| 5 |  大门 大门 |

¥2,735.41亿 |

| 6 |  Bitget Bitget |

¥2,409.20亿 |

| 7 |  Bybit Bybit |

¥2,718.37亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥16.93亿 |

| 9 |  Upbit Upbit |

¥112.08亿 |

| 10 |  Crypto.com Crypto.com |

¥536.76亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin 币安币

币安币 Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 Plasma

Plasma