企业财库新趋势:2025年哪些山寨币正获“机构化”青睐

如果说市场情绪是行情的温度计,那么企业的“财库配置”则更像是一张投票器。谁在资产负债表上押注非比特币、非以太坊的代币,往往比社交媒体上的热闹更具参考价值。2025年,越来越多上市公司公开披露将特定山寨币纳入财库,例如AI领域的FET、TAO,新型DeFi基建的HYPE、ENA,以及老牌支付代币LTC、TRX,甚至社群文化浓厚的DOGE。这些持仓背后不仅有商业协同和资产多元化的诉求,还为普通投资者提供了一个观察行业风向的重要窗口。

为什么关注财库配置?

通过“企业真金白银”的行为来识别强叙事,主要基于以下几点原因:

- 难以作假:一旦公司将代币写入财报或监管文件,就需要对持仓规模、会计政策、托管方式及风险进行说明,这比单纯的“喊口号”更具约束力。

- 用而持:许多公司并非仅购买代币,而是同步展开技术合作或将其应用于实际业务场景。例如,Interactive Strength计划购入约5500万美元FET并与Fetch.ai签订合作协议;Freight Technologies将FET用于物流优化;Hyperion DeFi将HYPE与Kinetiq的收益路径打通。这些动作表明,代币不仅是价格波动的标的,更是“凭证”和“油料”。

- 间接敞口:投资者可以通过研究持有这些代币的企业获得“间接敞口”。然而,这也存在风险:小市值公司叠加高波动代币,股价往往成为“代币代理”,涨跌更加剧烈,因此仓位控制尤为重要。

从2025年的市场背景来看,这一趋势正在加速。一方面,美国现货型加密ETF落地提升了整体风险偏好,BTC、ETH的强势表现带动了优质山寨币的关注度;另一方面,企业态度从“试探性持有”升级为“策略性配置”,甚至出现了以加密财库为主业的新商业模式。同时,信息披露的透明度增强,更多公司选择通过监管文件、季度报告和投资者演示披露细节,可验证性显著提升。

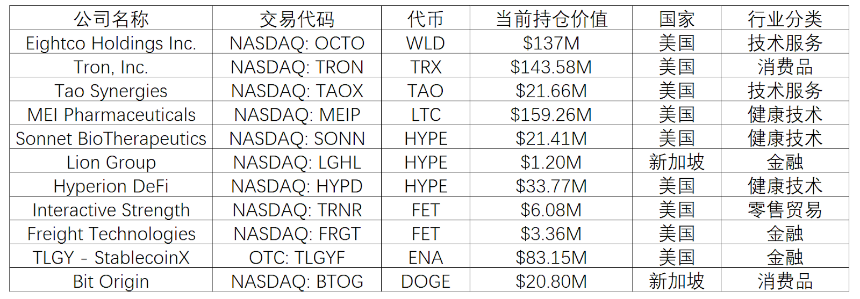

近期上市企业财库山寨币持仓统计

三大山寨主线:AI、新型DeFi与支付老币

AI赛道(FET、TAO):该领域关键词是“用而持”。AI原生网络的代币通常不是单纯的投机标的,而是接入与结算的“门票和燃料”。企业财库进入时,往往伴随着技术合作与业务整合,如物流优化、算力调用等场景。不过,AI与区块链结合仍处于验证阶段,代币经济模型的长期可持续性需进一步观察。

新型DeFi基础设施(HYPE、ENA):HYPE代表性能导向的DeFi基础设施,通过高性能链承载衍生品交易与质押再抵押的资金循环,吸引企业财库的兴趣点在于高效利用路径与流动性增强。ENA则聚焦于合成稳定与对冲收益设计,Ethena试图创造“类美元”的稳定资产并内生收益来源,但其清算安全性和智能合约稳健性仍需高强度审计。

Source: X

支付与老牌大盘(LTC、TRX、DOGE):相比其他类别,这类资产更偏向“省心的底仓与支付通道”。LTC和TRX凭借支付效率优势成为企业财库的支付敞口,DOGE则因社区与品牌外溢效应,在轻量支付与话题传播中具备独特价值。然而,它们的增长故事有限,未来可能面临稳定币与Layer 2支付网络的竞争压力。

知道买啥,更要知道怎么看

看清风向,但不要简单类比。企业将某种代币写进财报,确实反映了对其价值的认可,但这并不等于万能指标。全面观察应从三个层面入手:

- 业务协同:公司是否真的使用该代币?

- 正式披露:是否写入监管文件,明确持仓规模、保管方式及潜在风险?

- 链上数据:活跃度、交易深度及清算稳定性是否匹配?

企业财库配置的核心价值在于揭示行业演进逻辑。当传统上市公司大规模配置特定代币时,这标志着加密生态从“纯粹投机”向“价值锚定”的结构性转变。

从宏观角度看,本轮财库配置潮体现了三个重要趋势的交汇:

- 监管环境成熟:企业敢于公开披露加密资产持仓,说明合规框架逐步完善。

- 应用场景具体化:不再是抽象的“区块链革命”,而是AI训练、DeFi收益、跨境支付等可量化需求。

- 资金结构机构化:从散户主导转向企业参与,意味着更长的持有周期与更理性的定价机制。

更重要的是,财库配置正在重新定义“数字资产”的本质。过去我们习惯将加密货币视为高风险投机工具,但当其逐渐被企业作为运营资产或战略储备时,它们开始具备类似外汇储备、商品库存或技术许可的属性。这种认知转变,可能比任何技术突破都更具颠覆性。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD 币安币

币安币 大零币

大零币 OFFICIAL TRUMP

OFFICIAL TRUMP