纳斯达克代币化证券提案对Robinhood的影响:长期利好的关键解读

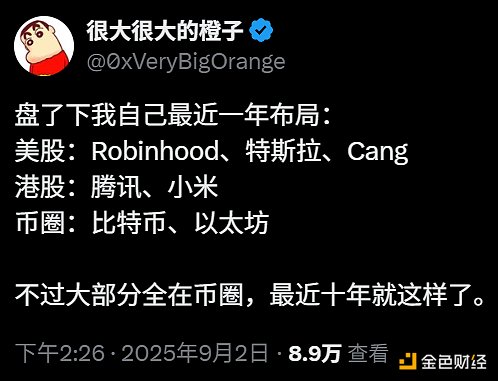

作者:很大很大的橙子;来源:X,@0xVeryBigOrange

结论先行:纳斯达克提交的代币化证券交易规则修改案,对 Robinhood(HOOD)而言是“长期、实质、显著”的利好。

本次规则修改的核心在于:将代币化证券纳入主板交易与监管框架,这标志着上游基础设施在合规性和供给能力上的重要升级。

竞争与共生:两层面看关系

竞争点

1. 订单流:主板可直接交易代币化证券,部分零售成交可能从经纪商(如 HOOD)转向主板撮合,形成渠道竞争。

2. 话语权:纳斯达克旨在成为代币化金融的底层标准/基础设施,而 HOOD 则致力于成为面向用户的第一入口与运营平台,这是生态位的竞争。

共生点

1. HOOD 仍是交易所的“大客户”:经纪商向交易所路由订单并支付费用,这一经纪—交易所关系不变。

2. HOOD 充当分销渠道:纳斯达克需要交易量与流动性,而 HOOD 的数千万用户可以被引导至代币化标的,双方实现互利共赢。

3. 定位错位、优势互补:纳斯达克偏向 to B 的基础设施与规则制定,而 HOOD 则专注于 to C 的零售服务与产品体验。

对 HOOD 的直接影响

大逻辑(利好)

– 合规供给扩容、流动性更集中:可交易资产池扩大,成交更加顺畅。

– 结算与公司行为流程更顺畅:降低运营摩擦,改善用户体验。

– 潜在延长交易时段/更高可用性:与 HOOD “一站式金融超市”战略高度契合。

边际压力(需应对)

– 当代币化成为行业标配时,HOOD 的先发差异(EU stock tokens/加密栈)可能被部分稀释。

– 需要在产品体验、社交化(Robinhood Social)、费率结构、融资/借券与现金管理等方面继续拉开差距,巩固用户黏性与账户关系。

一句话定位:将纳斯达克视为“上游场所与规则制定者”,将 HOOD 视为“下游零售分发与账户关系拥有者”。除非 HOOD 自建“同权代币化证券撮合”,否则两者更多呈现互补关系。即便出现竞合,也主要集中在撮合层单一赛道,不改变“经纪—交易所”分层格局。

美元霸权视角

这一波更像是“把美元的市场基础设施搬上链”:以美元计价的资产与流程在链上重构,形成“美元定价资产 vs 非美元定价资产”的分水岭。从长期来看,非美元定价资产的相对吸引力可能会持续下降。

朋友们,拥抱泡沫吧!我是坚定的不持有法币和固定资产者,只配置比特币、以太坊及少数美股港股。

很多人说这些资产已涨太多、估值过高、该回调了,但我坚持认为:在全球持续通胀的背景下,有价资产长期牛市是必然趋势。胆小者选黄金,能扛风险者,比特币、以太坊和优质美股是最佳选择。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD 狗狗币

狗狗币 OFFICIAL TRUMP

OFFICIAL TRUMP