风口上的RWA 真的能赚钱吗?

在币圈,从来不缺共识。从某种程度上,作为梦想经济的承载,共识就是币圈的黄金,从 Defi 之夏到曾经全网热捧的 NFT,从窥见未来的 Web3 到骤而爆发的 AI,币圈连绵不绝的风口,都源于共识本身。如今,共识之风,吹向了 RWA。

随着机构不断弥合加密与传统间的鸿沟,RWA,现实资产代币化,也被认为是下一个可以带来足够增量的新趋势。在香港,互联网巨头、金融机构、大型银行,似乎都正在驻足观望这一可能的未来趋势。在内地,打着 RWA 旗号的项目也正如雨后春笋般涌现,寄希望以 RWA 之热吹散产业之冷意。

但揭开「一切皆可代币化」的面纱,真正的 RWA 是否真如市场想象般是待掘的黄金,却还是一个大大的问号。

01 RWA 发展现状:海外聚焦金融,内地发展产业

RWA,全称为 Real World Assets,广义上只要将现实世界的实体资产通过代币化的形式映射至区块链上即可称之为 RWA,严格意义上,稳定币也是 RWA 的一种产品形式。从资产的角度考虑,RWA 存在诸多特点与优势。首先是资产的可分割性。相比于传统资产以固定单位出售的销售模式,代币化可让资产进行碎片化分割,即以更小的单位予以出售,不仅降低了融资准入门槛,更是让囿于规模的大型资产有了交易腾挪空间;其次,更广泛的价格发现与流动性。在现有的金融产品交易基础设施下,金融资产交易有明显的时空限制,但通过链上代币化,可实现全天候的交易以及来自全球的定价,更符合自由市场特征;最后,更高的效率。依托链上的代币化交易透明度高,且中间成本与耗时更少,因此 RWA 相比普遍存在更高的发行效率。

在一系列的优势下,传统机构也扎堆涌入,最早从 2019 年开始,摩根大通、高盛、星展银行、瑞银集团、桑坦德银行、法国兴业银行、Hamilton Lane 等多家传统机构陆续开始探索该赛道,并实测发行部分产品。但为何 RWA 到如今才爆火?究其缘由,还是政策与周期的推动。一是政策环境的改变。为首的美国在今年大幅度降低了代币化资产的监管压力,甚至对稳定币以及 RWA 资产表现出了高出兴趣,香港亦是如此。宽松的监管周期让原先踌躇的机构足以放开手脚进行试点。二是行业周期的问题。发展至今,币圈的核心驱动动力已然从技术与应用转移至资本侧,制约币圈的突出问题正是增量的严重不足,市场仅依托原有圈内资源已难以支撑发展,必须从圈外引入人流与资金流,而传统机构的规模性涌入恰好对应了此解决方案,因而 RWA,作为传统机构与加密金融最好的切入点,也因此受到热捧。

从发展现状而言,正如对区块链的态度,海内外的 RWA 发展路径也相当迥异。以美国为主的海外 RWA 聚焦于金融性,代币化资产也更多以国债、货币基金为主;而国内 RWA 突出实体赋能,标的资产具备显著的产业性质。从目前来看,海外 RWA 由于起步早,发展也趋于完善,标的资产正呈现出多样化特征。

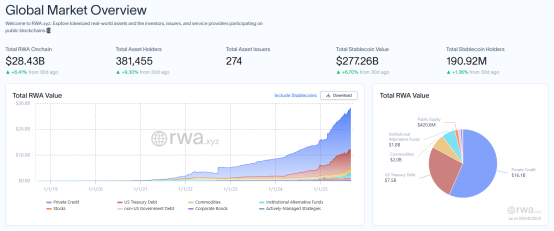

根据 Rwa.xyz 数据,在剔除稳定币之后,链上 RWA 的总规模已达到 284.4 亿美元,相比 22 年的 19.29 亿美元,飙升 14.74 倍,资产发行人达到 274 个,总资产持有者超过 38 万人。从资产类别而言,私人信贷是 RWA 的核心领域,规模为 161 亿元,占比达到 56.61%,美国国债以 75 亿美元位居第二,后续以此为商品(20 亿)、机构替代基金(18 亿)、公共权益(420 万),非美国国债与企业债券涉及最少,两者之和仅有 60 万美元。

看似私人信贷位于首位,但实则仅链上房贷 Figure 一家在私人信贷中的规模就达到 155 亿美元,但其仅仅是将核心产品 HELOC 抵押贷款后在 Provenance 链上记录交易,严格意义上而言,仅仅是将数据上链,并非纯正的 RWA 企业。因此,在 RWA 领域,最吸睛的赛道,仍然是美国国债。

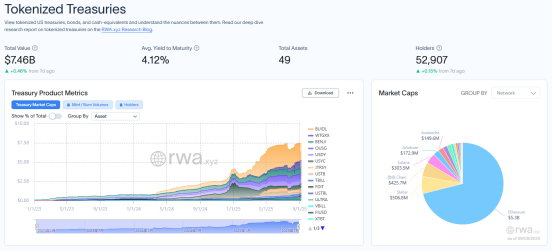

美国国债赛道,机构云集。该赛道排名第三位都是大型机构,首位是贝莱德的代币化基金 BUIDL,现今规模达到 22.83 亿美元,其次为 WisdomTree 的 WTGXX(8.3 亿)以及富兰克林邓普顿的政府货币基金 BENJI(7.4 亿),三者共占据国债赛道的 37.78%。商品市场则是贵金属的天下,黄金类别规模超过了 18.8 亿美元,基本占据市场 70% 以上。

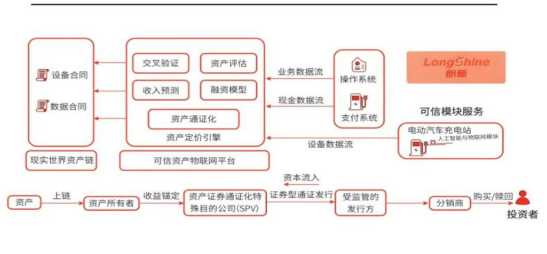

若将视野从海外转至国内,标的构成产生了变化。中国 RWA 实践仍处于非常初期的阶段,产业链条仍在不断完善,路径发展主要聚焦实体经济赋能,目前在金融资产、实物资产、贸易融资、供应链溯源以及文化遗产保护与旅游方向均有落地,典型案例有朗新集团充电桩资产项目、协鑫能科光伏资产项目、绿能换电资产项目、马陆葡萄农产品项目、绿地金创房地产项目等等。以蚂蚁数科与朗新科技合作的国内首个充电桩资产 RWA 项目为例,该项目依托协鑫能科旗下的 9000 部充电桩资产,成功以代币化形式融资 1 亿元人民币。

来源:华西证券

基础设施方面亦有不同之处。海外 RWA 多以公链为承载,以太坊市占率超 57%,而国内 RWA 顺应传统规律,以联盟链为主、公链为辅,现下也有区块链企业如蚂蚁数科、数秦科技等正在开发专用 RWA 平台。

尽管在基建、标的资产方面都存在差异,但从如今抢滩布局的情况而言,海内外已形成初步的 RWA 共识,根据波士顿咨询公司 (BCG) 与 ADDX 联合预测,到 2030 年,全球资产代币化市场规模将达到 16.1 万亿美元。在此背景下,不仅大型企业蠢蠢欲动,就连中小型企业也投身至新的财富金矿中。然而,在看似潜力无限的背后,RWA 在当前的发展是否真的全无隐患?发一个 RWA 又是否真如探囊取物般简单?

02 RWA 的困境:高发行门槛与流动性之殇

答案是否定的。首先,虽然打着万物皆可代币化的旗号,但 RWA 的标的资产却并非毫无要求。既有资产之名,隐含条件是所发行的 RWA 须为客观意义上可产生收益的资产,因此一个相对优秀的标的资产应具备可标准化、高流动性以及更具吸引力的收益回报等三大基本条件。从本质而言,链上资产发行仅仅是提供了一条新的融资发行渠道,决定能否吸引到市场流动性的关键仍在于资产自有的价值,而若从规模化方向考虑,可规模化的资产需具备价值稳定性、法律确权清晰性及链下数据可验证性,否则很难实现广泛发行。这也解释了为何国债是最大的海外 RWA 产品,原因是其天然具备高流动性与确定性收益,且有着高度合规确定性,天然契合 RWA 理念。

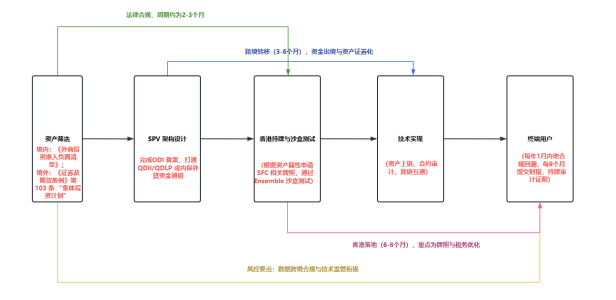

即便解决了资产问题,在我国现有的环境下,发行 RWA 也并非是一件易事。当前,由于 RWA 自有的证券属性,发行 RWA 的流程既涵盖法律合规,又兼具技术复杂度。以赴港发行自有 RWA 为例,在最初的资产筛选中就要明确资产清晰,具备可交易基础,在通常做法中,还应设立特殊 SPV 实体以链接境内境外,打通资金与资产的跨境合规流转通道,并在香港完成牌照申请与沙盒测试。在确保合规环节无误后,技术实现上要确保数据与资产的可交互性,现已有完整的解决方案提供商可提供此类方案,技术重点在于资产上链、智能合约审计以及跨链互通方面。而从整个流程而言,若仅依托自有企业赴港发行 RWA,耗时至少超过 8 个月。

复杂的流程决定了高昂的成本。援引 PAnews 的报道,仅仅赴港单次发行 RWA 产品,成本区间就可达到 300-600 万人民币,涵盖法律合规成本、技术上链成本、券商成本以及募资与 QFLP 成本,其中,券商作为承载 RWA 交易的核心所在,单项支出占据成本的主要部分,通道费用可高达 200-300 万元。而若在长期战略的视角下,发行成本更为水涨船高,仅获取香港牌照一项就超过百万,门槛极高的虚拟资产服务提供商 VASP 牌照,申牌费用甚至可达千万,仅有资源雄厚的大型玩家可入局参与。

更值得注意的是,发行只是一个开端,后续还要面临流动性的挑战。实际上,即便是在规模更大的海外,RWA 产品的流动性也难言乐观。以贝莱德发行的 BUIDL 为例,市值已达 22.38 亿美元、月度转账成交量超 1.7 亿美元的 BUIDL,在海外堪称市场龙头,但其持有者仅仅为 89 个,月度转账地址仅有 51 个,而月度活跃地址甚至不足 20 个,足以看出庞大的市场高度依赖发行商与少数大型机构。这实质与传统国债市场表现一致,此类资产通常以规模化生息为主,而非依托交易市场而生,代币化难以改变资产本身的性质。而纵观机构市场 RWA,普遍存在该种高市值、控制权集中以及低流动性的特点,仅有黄金类 RWA 等交易渠道相对广泛的产品,可以打破此魔咒。

由此可见,RWA 发行门槛不仅不低,还相当高企,而寄希望凭借 RWA 实现一本万利、无中生有的企业,或许在行动之前就要三思一二,毕竟若有好资产自然不缺卖家,而若标的本就难以列为优质资产,代币化不仅难以获得好结果,更可能赔了夫人又折兵。实质上,如今在市面上泛滥的 RWA 产品,很大一部分仅仅是通过打擦边球,在垃圾资产上套上一层概念式外壳以将其包装成为新产品,不仅不符合 RWA 的初衷,甚至存在合规风险。

以日前在市场上传播度非常之广的项目海南华铁为例,该企业依托「黄蜂哥」数字藏品,将藏品与 2025-2027 年每年 5 万份股票收益权的现金分红绑定,而作为更进一步发展战略,该企业还官宣了 1000 万元的非金融 RWA 产品发行,将设其所有设备的使用权与运营权益以「会员卡」形式数字化上链,允许用户通过链上转让、寄售等方式流通,同时享受一定的使用权益或收益。尽管两大项目相当成功,黄蜂哥这一数字藏品更是在三天就实现了地板价从 200 到 1.5 万元的飞跃,但细究其中就可发现无论是 NFT 还是 RWA,权属结构都非常不清晰,披露信息也极为模糊,且涉及证券化收益分割,存在明显合规隐患。

03 RWA 的未来:光明与曲折的辩证统一

总结而言,尽管在政策与市场的双轮驱动下,RWA 在近两年内发展迅速,产业链条稳步延伸,标的资产覆盖度持续增加,产品类型呈现出多元化趋势,发行主体也在不断拓展,但其也客观存在基础设施不足、发行周期长、成本高、流动性低、监管链条缺失等挑战,若要实现长期发展,技术上完善基建、服务商构建生态、市场上创造结构缺一不可。

幸运的是,市场也正在行动,技术上围绕 RWA 发行的专业平台拔地而起,服务方向以 RWA 为主题的加速器、组织与协会开始涌现,产品发行的标准体系持续完善,即便针对难啃的流动性,市场也正尝试通过打开 DeFi 空间,发展链上分销等方式予以解决。而在监管方面,美国与香港也均在规则之内为创新提供更好的环境,香港的 Ensemble 沙盒就是很好的案例。

前途是光明的,但道路是曲折的。在掘金热的背后,泥沙俱下,对于 RWA 而言,仍然路漫漫其修远兮。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD Aster

Aster 大零币

大零币 瑞波币

瑞波币