币股债交织:杠杆循环与金融创新的未来

从Meme币的速生速死到跨越80年的技术康波周期,人类总能在不同历史阶段找到某种力量、信念或组织方式来创造财富。回顾当前的历史坐标,可以发现币、股、债三者的交织对全球经济的重要性。

自15世纪末地理大发现以来,资本主义核心经济体经历了如下演变:

-

西班牙和葡萄牙——实物金银+残暴殖民种植园

-

荷兰——股票+公司制(荷兰东印度公司)

-

英国——金本位+殖民地剪刀差(武力统治+制度设计+帝国特惠制)

-

美国——美元+美债+军事据点(放弃直接殖民,控制重要据点)

每个后来者都会吸收前人的经验并加以创新,例如英国借鉴了荷兰的公司制,美国则延续了武力干预的传统。基于以上事实,经典资本主义运行轨迹呈现出两大显著特点:

-

霸权柯普定律:核心经济体规模不断扩大(荷兰->英国->美国);

-

经济债务周期:金融创新逐渐取代实物资产生产,通过新金融工具集资谋利。

-

杠杆最终崩溃:从荷兰股票到华尔街衍生品市场,回报率压力导致抵押品失灵,旧秩序瓦解,新兴经济体崛起。

如今,美国已触及全球统治的极限规模,“你中有我,我中有你”的漫长博弈正悄然展开。

美债终将不可控,如同布尔战争后的大英帝国一样走向衰落,但为了体面收场,需要借助币、股、债等延长债务崩盘倒计时的金融产品。

币股债互为支柱,黄金与BTC共同支撑美债作为抵押品,稳定币则提升美元的全球采用率,使去杠杆过程中的损失更加社会化。

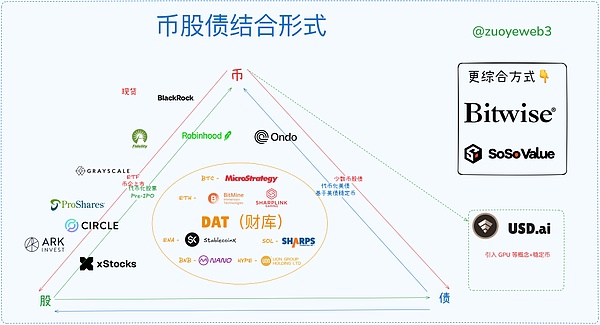

币股债的六种结合方式

使人快乐的一切,无非梦幻。

生物进化的规律表明,越繁盛的物种越容易进入无序内卷阶段,而金融工具同样遵循这一趋势。代币经济学起源于比特币,其市值约2万亿美元,相较于近40万亿美元的美债规模,仅能起到缓解作用。

股票市场流动性成为代币的新支柱,Pre IPO市场化出现代币化可能,而DAT(财库战略)更是2025年上半年的主轴。

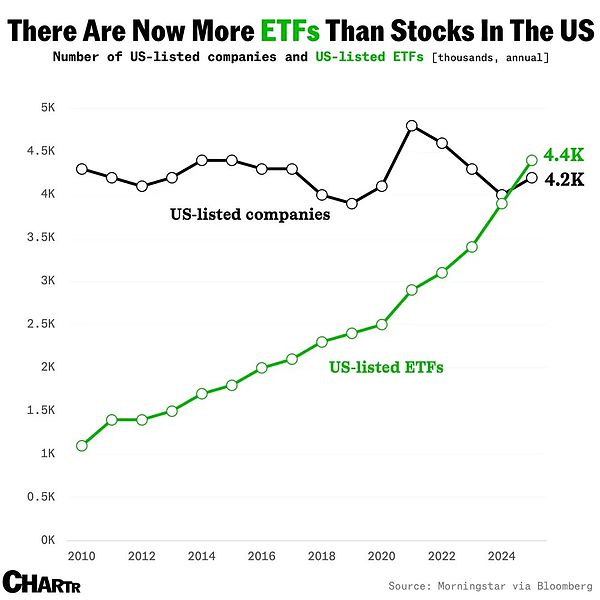

稳定币逐渐独立叙事,代币化基金和债务被视为RWA的新同义词,同时综合型ETF的资金流入也在增加。传统的ETF吞噬流动性的故事是否会重演?我们尚无法判断,但山寨币DAT和质押型ETF等形式已宣告杠杆上升周期的到来。

代币作为抵押物,在DeFi和传统金融领域均显乏力。链上需求USDC/USDT/USDS,它们本质上是美债的变体;链下则需稳定币成为新风尚。以下是六种主要的币股债结合方式:

-

ETF(期货、现货、质押、通用)

-

币股(金融化手段改造链上用途)

-

币企IPO(Circle代表稳定币趋势阶段性“硬顶”)

-

DAT(MSTR币股债 v.s ETH币股 v.s ENA/SOL/BNB/HYPE币)

-

代币化美债、基金(Ondo RWA主题)

-

Pre IPO市场代币化(尚未起量,处于危险沉寂期,尝试链上改造传统金融)

当山寨币DAT出现时,通常是长周期顶部的信号,但正如BTC横盘于10万美元附近,美元/美债虚拟化释放的动量仍需市场长时间消化,这可能持续数十年。

统计当前市场结构,币企IPO属于最高端、最小众赛道,仅有少数币企完成美股IPO,这表明将自身作为资产出售难度极高。

相比之下,围绕已有优质资产进行再销售较为简单,例如贝莱德在现货BTC和ETH ETF领域已成为巨头,新的质押型ETF和通用型ETF正成为竞赛焦点。

DAT策略公司一骑绝尘,是唯一实现币股债三方轮动的玩家,这表明市场认可BTC作为抵押物的安全性,也认可其资产价值。

未来,代币化股票将在以太坊和Solana之间展开竞争,但这更多体现技术服务色彩,而非资产捕捉能力。

上升周期趋同,下跌周期倾轧

所谓的杠杆周期,是一个自我实现的预言。任何好消息都值得涨两次,不断刺激杠杆升高,但在下跌周期,机构会优先卖出次级币种,逃向安全抵押品,散户最终被迫吃下所有损失。

随着马云买入ETH、华兴资本购入BNB、招银国际发行Solana代币化基金,全球经济体正通过区块链保持通联。

美国是柯普定律下的极限模式,面临复杂交织的局面。新时代的门罗主义并不符合客观经济规律,区块链天然一体的特点使得其难以分割。

币股债的结合是庄家和散户换筹的过程,类似于“比特币涨,山寨币涨幅跟不上;比特币跌,山寨币跌幅更深”。具体而言:

-

上升期,机构利用杠杆逃向低估值高波动资产;下跌期,机构优先抛售山寨资产。

-

散户则相反,上升期更倾向于买入高波动资产,但资金规模有限,熊市时需卖出核心资产维持杠杆。

-

机构可承受更大回撤,散户被迫售出高价值资产给机构,进一步加剧自身困境。

-

周期结束时,杠杆崩溃,散户往往蒙受最大损失。

核心在于根据对抵押品的预期为杠杆率定价。

币股债让杠杆率和波动率同频,通过金融工程视角,混合稳定币可串联币股债三者形式。然而,高杠杆吸引TVL和散户交易的同时,也会推高波动率至临界点,项目方优先保护稳定币锚定率,最终散户接盘。

随后,多重杠杆周期可能出现,ENA财库出资人抛售股票,以维持其他财库公司的价值,但总有公司无法维持,小币种DAT率先爆破,进而波及大币种DAT公司,市场风声鹤唳。

币股债模型下,美股市场成为最终流动性来源,但也难逃联动效应下的冲击。

结语

从六经注我,到我注六经。

币股债交织不仅是金融创新的产物,也是全球经济深度互联的缩影。一切终将归零,一切又将重启。

- 12025年加密货币市场展望:Solana、Little Pepe等五大币种成焦点

- 2未来十年稳健投资之道:黄金与比特币成稀缺资产避风港

- 3香港稳定币牌照争夺战:77家机构角逐数字金融未来主导权

- 4合约赛道新黑马,一文解析零费率合约交易所DeriW

- 5ETH/BTC 比率下跌 8%:比特币结构性轮动的信号?

- 6马云关联公司云锋金融豪掷4400万美元购入以太坊,布局Web3与数字资产领域

- 7Glassnode联合创始人:加密货币市场正接近底部,以太坊关键支撑位曝光

- 82025年全球加密货币采用指数:印度与美国领跑,比特币和稳定币持续主导市场

- 9比特币价格预测:CME缺口或成关键支撑,分析师看好反弹至11.7万美元

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥7,639.11亿 |

| 2 |  欧易OKX 欧易OKX |

¥2,372.47亿 |

| 3 |  HTX HTX |

¥452.59亿 |

| 4 |  Coinbase Coinbase |

¥163.45亿 |

| 5 |  大门 大门 |

¥2,099.26亿 |

| 6 |  Bitget Bitget |

¥1,881.57亿 |

| 7 |  Bybit Bybit |

¥2,186.17亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥11.54亿 |

| 9 |  Upbit Upbit |

¥109.47亿 |

| 10 |  Crypto.com Crypto.com |

¥316.80亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin Worldcoin

Worldcoin 瑞波币

瑞波币 狗狗币

狗狗币 First Digital USD

First Digital USD Ethena

Ethena