摩根大通深度解析:以太坊为何能在四大因素助推下跑赢比特币

近期,以太坊(ETH)在市场表现上显著超越了比特币(BTC),引发了广泛关注。

根据摩根大通(JPMorgan)最新发布的研究报告,分析师团队将这一现象归因于四大核心因素——ETF结构优化、企业财务部增持、监管态度缓和以及未来质押功能的潜在开放。这些因素不仅解释了以太坊的短期强势,还预示其在未来可能拥有更大的增长空间。

一、市场背景:政策与资金流向的双重推动

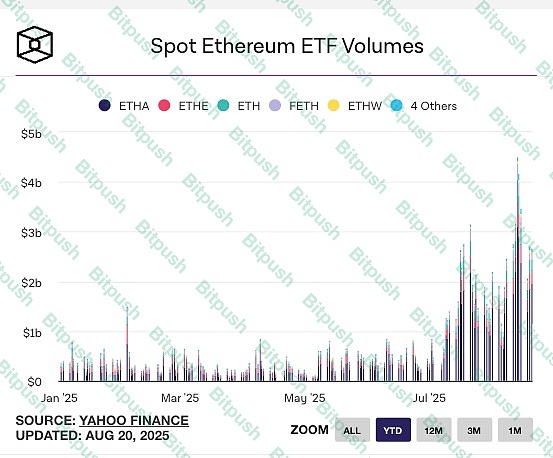

今年7月,美国国会通过了《GENIUS Act》稳定币法案,为加密货币市场注入前所未有的制度性利好。随后,以太坊现货ETF在同月吸引了创纪录的54亿美元资金流入,几乎与比特币ETF的资金流入持平。

然而,进入8月后,比特币ETF出现了小幅资金流出,而以太坊ETF却继续保持资金净流入的趋势。这种资金流向的分化,成为以太坊对比特币实现超额表现的直接催化剂。

与此同时,市场正密切关注9月即将投票的“加密市场结构法案”。投资者普遍预期,这将成为继稳定币立法之后的又一重大转折点。在政策利好与市场预期的双重作用下,以太坊在资本市场的地位迅速上升。

二、四大因素解析:以太坊为何跑赢比特币?

摩根大通分析师 Nikolaos Panigirtzoglou 及其团队在报告中明确指出,以太坊的强势表现主要由以下四个核心驱动因素促成:

1. 质押功能的潜在开放

目前,以太坊生态中的PoS(权益证明)质押机制是其一大特色。用户需要至少32 ETH才能自行运行验证节点,但对大多数机构投资者和散户来说,这一门槛较高。

如果美国证监会(SEC)最终批准现货以太坊ETF允许质押,基金管理人将能够在不需投资人自行运行节点的情况下,直接为持有人创造额外收益。这意味着现货ETH ETF不仅是一个价格跟踪工具,更将升级为“带收益的被动投资产品”。

这一点相较比特币的现货ETF有着本质区别:比特币本身并不具备原生收益机制,而以太坊ETF未来可能自带“利息”,这显然提升了其市场吸引力。

2. 企业财务部的增持与应用

摩根大通指出,目前已有约10家上市公司将ETH纳入资产负债表,占流通总量的约2.3%。

更值得注意的是,部分公司不仅仅是“买入并持有”,而是进一步参与生态:

运行验证节点:直接获取质押收益。

采用流动性质押或DeFi策略:将ETH投入衍生协议,赚取额外收益。

这意味着以太坊逐渐从“投机资产”演变为“企业可持续资产配置工具”,而这一趋势正是比特币尚未完全实现的。

企业财务部的介入,代表了更长期、稳定的资金池入场,也提升了市场对以太坊的估值锚定。

3. 监管层对流动性质押代币态度缓和

此前,SEC对Lido、Rocket Pool等流动性质押代币(LSTs)的合规性始终存在争议,市场担心这些代币会被认定为证券,从而影响大规模机构的参与。

然而最新的情况是,SEC在工作人员层面给出了“可能不会将其视为证券”的澄清性意见。虽然尚未正式立法,但这一表态已经极大缓解了机构的担忧。

在此背景下,原本对合规性持观望态度的机构资金,可能会更快、更大规模地进入以太坊质押与相关衍生市场。

4. ETF赎回机制的优化:以实物赎回获批

SEC最近批准了现货比特币和以太坊ETF的实物赎回机制。这意味着机构投资者在赎回ETF份额时,不必再通过“先卖出ETF换成现金”的繁琐流程,而是可以直接提取等量的比特币或以太坊。

这一机制带来了三大好处:

-

提高效率:节省时间和成本。

-

增强流动性:ETF与现货市场直接联动。

-

降低抛压:避免大规模赎回时触发市场抛售。

对比特币和以太坊而言,这一制度同样利好,但由于以太坊在企业与机构持有量上的占比相对较低,意味着未来增长空间更大,边际效应更为显著。

三、未来展望:以太坊的潜力是否已超越比特币?

摩根大通在报告中指出,尽管比特币仍是加密市场的“价值存储”龙头,但以太坊的增长空间更为广阔:

-

ETF adoption(ETF普及度):ETH ETF的资金规模目前仍低于BTC,但随着质押功能放开,预期会吸引更多长期资金。

-

Corporate adoption(企业普及度):比特币早已被大量企业与机构持有,而以太坊仍处于起步阶段,未来增量空间巨大。

-

DeFi与应用生态:以太坊不仅是数字资产,还承载了去中心化金融(DeFi)、NFT、稳定币、AI+链上计算等应用,因而具备更丰富的使用场景。

换句话说,比特币更像“数字黄金”,以太坊则正在演化为“数字经济的基础设施”。

四、结论

摩根大通的分析揭示了一个关键逻辑:以太坊的强势并非短期投机驱动,而是建立在政策利好、结构优化、机构采用和潜在收益四大因素的叠加效应之上。

随着ETF机制的进一步完善、企业财务部的持续增持,以及SEC未来可能的政策确认,以太坊有望在未来的市场格局中,逐渐缩小甚至超越比特币的优势。

对于投资者而言,这一趋势不仅是资金流向的信号,更可能意味着整个加密市场从“单一价值储藏”走向“多维度应用生态”的拐点。

在加密史的新篇章中,比特币或许仍是“数字黄金”,但以太坊正快速成长为“数字经济的心脏”。

- 1美联储2025年降息对非必需消费品与科技股的深远影响

- 2币安人生上线币安Alpha,三天市值突破1.5亿美元的背后

- 3比特币今日新闻:飙升至历史高点,对冲美元贬值与政策波动成焦点

- 4「币安人生」暴涨背后的流量密码:CZ与何一的推波助澜

- 5OpenAI将ChatGPT重塑为多功能应用平台,推出App SDK与AgentKit

- 6币圈遭遇史上最大黑天鹅事件:10·11清算风暴席卷全球

- 7比特币新时代:全球政策与机构推动下四年周期或将终结

- 8比特币今日新闻:国债收益率飙升引发全球市场动荡,加密货币与股市同步下跌

- 9Michael Saylor 力荐 MoonBull:2025 年最具潜力新币种,上涨空间达 11,800%,或成 BTC 和 ETH 的新替代选择

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥1.27万亿 |

| 2 |  欧易OKX 欧易OKX |

¥4,060.52亿 |

| 3 |  HTX HTX |

¥662.71亿 |

| 4 |  Coinbase Coinbase |

¥249.68亿 |

| 5 |  大门 大门 |

¥3,077.32亿 |

| 6 |  Bitget Bitget |

¥2,751.83亿 |

| 7 |  Bybit Bybit |

¥3,307.38亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥21.51亿 |

| 9 |  Upbit Upbit |

¥156.33亿 |

| 10 |  Crypto.com Crypto.com |

¥613.96亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 币安币

币安币 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 Sui

Sui