别再纠结美联储降息!股市反应并无规律可循

AI播客:换个方式听新闻

美股投资者或许可以停止过度纠结美联储何时降息、降息多少。这是因为股市对美联储降息的反应并无一致模式:有时降息后股市上涨,有时则不然,其反应与股市长期平均回报并无差异。

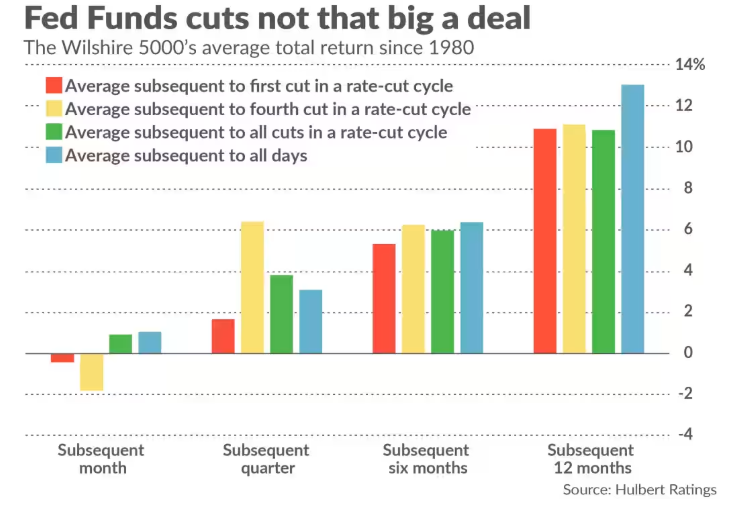

下图聚焦1980年以来的所有美联储降息(1980年起,美联储开始在利率制定委员会会议后公布目标利率),对比了威尔希尔5000指数(Wilshire 5000)在所有交易日的平均回报以及以下三种情况下的平均回报:(a)加息周期后的首次降息;(b)降息周期的第四次降息(因美联储下次降息将是当前周期的第四次);(c)所有降息。

结果显示,股市在所有交易日的平均回报在1个月、6个月和12个月周期中领先,但在3个月周期中落后。不过,图表中显示的所有差异在统计学家常用的95%置信水平下均不显著,即无法证明存在真正的规律。

这种统计不显著性可能部分源于图表中部分类别的样本量较小。为得出更具统计稳健性的结论,MarketWatch的定期撰稿人马克·赫伯特(Mark Hulbert)借助了芝商所的美联储观察工具,该工具“根据30天联邦基金期货价格,计算美联储利率变动的概率”。

赫伯特重点分析了市场对2025年12月美联储会议的预期。芝商所公布了八个月来不同目标联邦基金利率概率的每日变化数据,而他测量了这些概率的每日变化与标普500指数每日变化之间的关系。结果显示统计上存在显著的相关性,但方向与多数投资者预期相反:当美联储观察工具预测2025年12月利率更高时,标普500指数当日表现平均更好。

这一结果可能令人惊讶,但利率预期上升时股市上涨,可能反映市场认为美国经济将保持强劲,这也是为什么更高利率对股市可能是净利好的原因。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 First Digital USD

First Digital USD OFFICIAL TRUMP

OFFICIAL TRUMP 币安币

币安币 大零币

大零币