高盛预警:美国“吸干”全球铜库存,8月铜价或冲顶

高盛周四发布研报,上调2025年下半年铜价预期。此次调升源于全球供应趋紧——美国当前依据《232条款》对工业金属开展的调查,正引发铜资源大规模向美国本土市场涌入。

由Eoin Dinsmore领衔的分析师团队在致机构客户的报告中警示:“美国以外地区的铜市场供应已然收紧,尽管全球市场整体仍处过剩状态,区域性短缺风险正在加剧。”

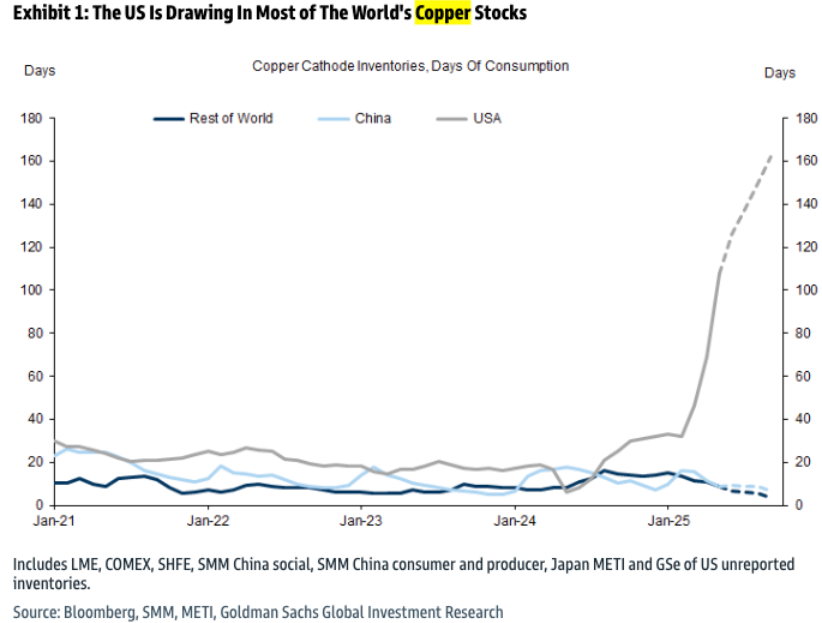

Dinsmore向客户指出,持续进行的美国232铜调查“导致COMEX(美国)与LME(英国)铜价出现异常悬殊的价差,推动美国今年迄今已超额进口约40万吨铜。美国铜库存现已攀升至100天以上的消费量,较年初仅33天的库存水平激增。”

高盛报告指出,铜价预计将持续攀升,并于8月触及年内峰值:

“我们将2025年下半年LME铜价预测从原先的9140美元/吨上调至9890美元/吨,这意味着我们预计LME铜价将在未来两个月持续上涨,8月达到10050美元的年度峰值,随后在12月回落至9700美元。基于我们维持9月前美国对进口铜征收25%关税的基本假设,我们重申做多2025年12月COMEX-LME铜价差的交易策略。”

尽管中国及全球其他地区库存处于低位,但全球铜市场仍呈现温和过剩——预计2025年上半年将积累约28万吨过剩,全年最终过剩10.5万吨。

然而,这一过剩完全集中在美国市场,预计交易后美国将出现40万吨过剩,而中国与其他地区将分别面临约10万吨和20万吨的区域性短缺,由此形成显著的地区供需失衡。

特朗普政府正在进行的232条款关税调查结果,将决定美国铜市场最终过剩程度以及美国以外市场的供应紧张状况。Dinsmore预计,在最终决定出台前,铜资源将持续流入美国,而9月前实施25%关税的基本情景概率为80%。

分析师特别指出,虽然可能性极低,但若最终未实施该关税,由于美国库存高企,COMEX铜价可能跌破LME价格。这将导致LME远期价差收窄,美国过剩铜库存或通过出口或转入本土LME仓库来消化。

对于长期走势,分析师强调:“我们仍看涨2027年铜价,在强劲的电气化需求与有限的矿山供应增长共同作用下,日益扩大的供需缺口或将推动年均价达到10750美元——这一价格水平正是激励智利棕地矿山投资所必需的。”

此外报告指出,近年来支撑铜牛市的另一大关键因素包括AI热潮与数据中心建设浪潮,以及更宏大的“美国电网升级计划”——该计划旨在改造老化的国家电网,以应对2030年代的电气化需求大潮。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget K网(Kraken)

K网(Kraken) Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 币安币

币安币 First Digital USD

First Digital USD 瑞波币

瑞波币 OFFICIAL TRUMP

OFFICIAL TRUMP 大零币

大零币