Bitwise:Circle的IPO如何影响加密投资者的资产配置策略

作者:Matt Hougan,Bitwise首席投资官;编译:AIMan@金色财经

Circle作为全球第二大稳定币USDC的发行方,于上周四在纽约证券交易所上市,股票代码为CRCL。这一事件再次提醒我们,为何加密货币投资者能从同时配置加密资产和加密相关股票中获益。

Circle的IPO是近年来最成功的案例之一:

- 此次发行获得了25倍超额认购,机构投资者的认购需求达到公司计划发行量的25倍;

- 发行价定为31美元/股,高于招股书中25-27美元的定价区间;

- 上市首日,股价在高成交量下暴涨167%,截至周二(我撰写本文时)已升至105美元。

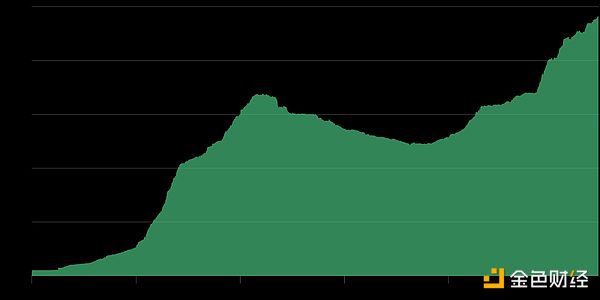

投资者对CRCL的热情并不难理解。稳定币已成为继比特币之后加密领域的“第二大杀手级应用”。过去五年间,稳定币管理资产规模(AUM)从40亿美元增至2500亿美元,美国财政部预测到2030年这一数字可能突破2万亿美元——很难找到另一个政府预测未来五年增长率达700%的行业。

稳定币市值变化

(数据来源:Bitwise Asset Management,数据来自The Block和DeFi Llama,时间范围:2020年1月1日至2025年6月10日)

像Circle这样的稳定币发行方处于生态系统的核心位置:它们从投资者处吸收美元,发行代表这些美元的数字代币(稳定币),并将资金投资于美国国债,承诺投资者可随时按1:1比例将稳定币兑换为美元,通过赚取国债利息实现盈利(稳定币本身不向持有者支付收益)。

这是个简单却优质的商业模式。当前短期国债利率约4%,稳定币每年为发行方带来约100亿美元的高毛利收入。若稳定币AUM增至2万亿美元,年收益将达800亿美元。

但今天我想讨论的并非Circle的商业模式或经济前景,尽管我认为它们足够出色。

而是一个更重要的观点。

构建一个全面的加密投资组合

跳出比特币的范畴,加密领域最古老也最关键的争议之一是:价值将流向何处?是集中于以太坊、Solana等提供去中心化经济核心基础设施的底层资产,还是流向利用这些基础设施构建创收产品的上层应用(如Uniswap、Polymarket等项目)?

Circle是典型的应用层案例:它借助公链基础设施,却只需支付极低费用。换句话说,Circle能以不足一美分的成本在以太坊上发行稳定币,却能即刻触达全球数亿用户——支持低成本即时跨境转账、接入DeFi应用、通过智能合约编程等。

正如三十年前互联网推动全球内容生产民主化(任何人只要联网就能发布内容并被全球即时访问),公链正在为金融领域实现同样的突破:它是任何人都能开发的金融基础设施。

这不仅限于Circle和稳定币。越来越多的加密相关上市公司正依托区块链构建新型商业模式:

- Coinbase从其部署在以太坊之上的Layer-2网络Base中获得可观收入;

- 以加密交易闻名的Galaxy,每年可能从质押业务中赚取近1亿美元;

- 万事达卡运行着与以太坊、Avalanche等区块链集成的平台,助力企业更高效地开展借贷和跨境支付。

这意味着,加密生态系统的多个部分将在长期形成共生关系:核心基础设施因更多应用的接入而增值,应用层也会随基础设施的持续完善而创造价值。

当然,我们无法确定区块链本身和构建于其上的公司谁将捕获更多价值——这正是我认为最优策略是同时配置两者的原因。

- 1美联储2025年降息对非必需消费品与科技股的深远影响

- 212.5万美元一枚!比特币只想掀掉一切天花板

- 3比特币引领加密货币市场:4.35万亿美元市值背后的战略配置与宏观经济驱动

- 4币安人生上线币安Alpha,三天市值突破1.5亿美元的背后

- 5比特币有望在2025年第四季度突破15万美元:宏观经济与机构采用共同推动

- 6比特币今日新闻:飙升至历史高点,对冲美元贬值与政策波动成焦点

- 7OpenAI将ChatGPT重塑为多功能应用平台,推出App SDK与AgentKit

- 8SEC新规加速Solana与XRP ETF审批,75天时间框架点燃市场期待

- 9「币安人生」暴涨背后的流量密码:CZ与何一的推波助澜

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥9,235.75亿 |

| 2 |  欧易OKX 欧易OKX |

¥3,263.69亿 |

| 3 |  HTX HTX |

¥699.34亿 |

| 4 |  Coinbase Coinbase |

¥233.53亿 |

| 5 |  大门 大门 |

¥2,544.49亿 |

| 6 |  Bitget Bitget |

¥2,189.62亿 |

| 7 |  Bybit Bybit |

¥2,688.84亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥13.68亿 |

| 9 |  Upbit Upbit |

¥192.51亿 |

| 10 |  Crypto.com Crypto.com |

¥712.45亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 币安币

币安币 狗狗币

狗狗币 First Digital USD

First Digital USD 莱特币

莱特币