Pantera合伙人解读GENIUS法案:为何其利好M0协议及稳定币未来

作者:Paul Veradittakit,Pantera Capital合伙人;编译:AIMan@金色财经

GENIUS法案堪称一项天才之举!

5月19日,美国参议院投票决定启动终止辩论程序,以结束对GENIUS法案的审议。这项程序性投票以66票赞成、32票反对的结果获得通过,超过15名民主党参议员与共和党参议员联手,达到了克服冗长辩论所需的60票门槛。这防止了参议员通过延长辩论来阻止该法案的通过。因此,参议院现在可以正式开始对《GENIUS法案》进行辩论,最多可延长30个小时。此后,参议院必须对《GENIUS法案》进行最终投票。如果参议院批准《GENIUS法案》,该法案将提交众议院进一步审议。

正如我在上篇文章中提到的,稳定币的市值已达2300亿美元,而Pantera Capital一直走在这一趋势的前沿,早期投资了Circle、Ethena、M^0、Ondo和Figure Markets。现在,让我们来分析一下《GENIUS法案》及其重要性。

《GENIUS法案》解读

《GENIUS法案》是2025年Establishing National Innovation for U.S. Stablecoins Act的缩写,是美国首个用于监管支付稳定币的全面联邦框架。该法案由田纳西州共和党参议员比尔·哈格蒂(Bill Hagerty)提出,并由两党议员共同发起,旨在明确稳定币的定义以及发行人。

在该法案中,支付稳定币是一种旨在用于支付和结算的数字资产。其发行人有义务将其兑换成固定金额的货币价值,并保持相对于该固定金额的稳定价值。该定义涵盖了稳定币的两个主要特征:必须与固定金额挂钩,并且相对于该固定金额保持稳定。

关于稳定币发行人要求的部分才是最有意思的。获准发行的支付型稳定币必须是受保存款机构的子公司、联邦合格的非银行支付型稳定币发行人或州合格的支付型稳定币发行人。市值低于100亿美元的发行人也可以选择接受州监管。根据这一定义,发行稳定币的特权不仅限于FDIC承保的银行。我们相信,不久的将来会有更多机构发行人和规模较小的州级发行人进入该领域。

支付稳定币发行人应至少以1比1的比例维持储备支持。储备包括美元、受保存款机构的活期存款或受保股票、期限为93天或更短的国库券、货币市场基金以及中央银行的准备金存款。本节内容极具价值,因为它精确概述了哪些资产有资格纳入稳定币储备。值得注意的是,所有期限低于93天的债券和货币市场基金的收益率均低于其他金融资产。

还制定了消费者保护协议,例如发行人储备的每月组成价值以及发行人发行的未偿还稳定币必须在发行人的网站上公布,以促进该领域的透明度和消费者信任。

美国国会两党显然都支持美元通过稳定币保持其全球主导货币的地位。66位支持该法案的参议员认为,如果没有全面的立法架构,美元将受到外国稳定币的威胁。然而,该法案或加密货币领域的主要担忧在于特朗普家族利用加密技术逃避监管。主要反对派、马萨诸塞州民主党参议员伊丽莎白·沃伦发布了一份两页的报告,概述了该法案“如何为特朗普的加密货币腐败铺平道路;扩大了Tether巨大的国家安全漏洞;允许大型科技公司发行自己的稳定币;并且未能解决其他几个根本性缺陷”。

几位参议院民主党人已提出针对特朗普加密货币投资的法案,以阻止总统从中获利。参议员迈克尔·贝内特计划提出“稳定法案”(STABLE Act),禁止民选官员或联邦候选人发行或支持数字资产。

摩根大通、美国银行、富国银行、花旗集团和其他美国主要银行宣布了创建联合加密稳定币的计划,业界认为《GENIUS法案》是朝着监管确定性迈出的积极一步。

展望未来

去年,我们发表了一篇关于稳定币的全面论文。结合近期的进展,让我们更深入地探讨一下我们认为《GENIUS法案》将如何改变稳定币领域。

稳定币将成为一种转移手段,而不是价值储存手段

正如上一节所述,我们认为稳定币储备的低收益特性将促使消费者将稳定币视为一种转移手段,而非价值储存手段。换句话说,尽管稳定币使交易速度更快、成本更低,但如果我可以从股票或加密货币中获得更高的回报,为什么还要为了4%的收益率而持有稳定币呢?因此,消费者会在交易前后频繁地买入和卖出稳定币。

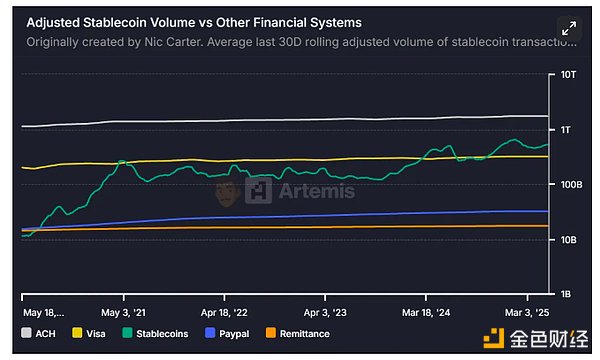

《GENIUS法案》将减少固定型稳定币的数量,同时增加流动型稳定币的数量。一旦监管明确,我们相信稳定币将逐渐蚕食ACH支付和汇款方式,最终占领一个价值1.8万亿美元的市场。

来源:Artemis Analytics

M0具有独特的优势,可以乘着发行者数量增加的浪潮

由于《GENIUS法案》为三个不同的机构发行稳定币打开了大门,我们相信,在不久的将来,该领域的发行者数量将大幅增加。

作为M0的早期支持者,我们相信M0将引领新稳定币发行者的浪潮。M0实现了可编程数字现金工具生成和管理的民主化。通过M0,《GENIUS法案》中三个合格发行方中的任何一个都可以轻松快速地发行符合该法案的稳定币。

使用M0铸造合规稳定币

M0协议降低了稳定币发行者的准入门槛。让我们来分析一下M0模型中的关键参与者以及它是如何运作的:

铸币商:铸币机构是连接到协议以生成和管理$M(M0协议上的稳定币基石)供应的机构。根据《GENIUS法案》,铸币机构可以是受保险存款机构的子公司、联邦合格非银行支付稳定币发行人或州合格支付稳定币发行人。

验证者:一个独立的实体,负责及时提供有关用于生成$M的链下抵押品的信息。传统的验证者通常是独立审计机构,例如毕马威或德勤。

收益者:一组有资格从协议中获得利率的实体。这使得M0平台能够定制收益分配。

了解了铸币者和验证者的定义后,让我们来看看如何铸造符合M0的稳定币:

-

铸币者、验证者和收益者均需获得治理的许可。治理的许可至关重要,因为恶意铸币者可能会在没有足够支持的情况下铸造$M,从而导致$M价值稀释。

-

铸币者向验证者公布其抵押品证明。根据《GENIUS法案》,合格抵押品包括美元、受保存款机构的活期存款或受保股票、期限为93天或更短的国库券、货币市场基金以及中央银行准备金存款。

-

验证者将对抵押品进行估价,并将其价值发布为铸币者的链上抵押品。

-

铸币者可以铸造与链上抵押品数量相同的$M。由于链上抵押品是铸币者可以铸造的$M价值的上限,因此M0保证铸造的稳定币至少具有1:1的抵押率,从而确保铸造的稳定币符合规范。

-

如果铸币者想要从协议中提取一定数量的抵押品,铸币者必须首先烧掉等量的$M,以维持剩余铸币$M的1比1支持。

利用M0拓展你的优势

在M0上铸造稳定币有许多优势,包括但不限于:

-

共享流动性:所有在M0上铸造的稳定币都属于一个统一的流动性池。如果平台A在M0上铸造了“A币”,平台B也铸造了“B币”,用户可以立即以面值将A币兑换为B币,无需价格发现。这两种稳定币都可以在支持M0的DeFi应用、交易所或钱包中使用。

-

去中心化发行:M0允许多个独立机构(称为“铸币商”)发行稳定币,而无需依赖单一中心化公司。这减少了单点故障,并提高了系统弹性。鉴于摩根大通和花旗集团等大型银行刚刚宣布计划探索联合发行稳定币,此类内置功能在今天尤为重要。

-

投诉抵押支持:M0上的稳定币必须有1:1的支持,符合GENIUS法案。

-

快速部署:M0提供SDK和基础设施,让构建者能够快速推出新的、功能丰富的稳定币,而无需从头开始开发复杂的托管、合规或铸造系统。

-

跨链支持:M0在多个区块链(如以太坊和Solana)上运行并支持跨链转移,使稳定币可用于各种钱包、DeFi协议和支付网络。

-

货币化:建设者和平台可以通过在协议层面指定收入者群体来赚取基础抵押品(如美国国债)产生的收益份额,从而创造除简单交易费用之外的新收入来源。

Pantera Capital长期以来一直是稳定币行业的支持者,并已对M0等稳定币进行了锚定投资。我们期待在《GENIUS法案》赋予监管确定性的基础上,看到更多稳定币创新。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 瑞波币

瑞波币 币安币

币安币 First Digital USD

First Digital USD OFFICIAL TRUMP

OFFICIAL TRUMP 狗狗币

狗狗币