Circle IPO S1解读:稳定币市场未来走向与投资价值深度分析

作者:kokii.eth 来源:X,@kokii_eth

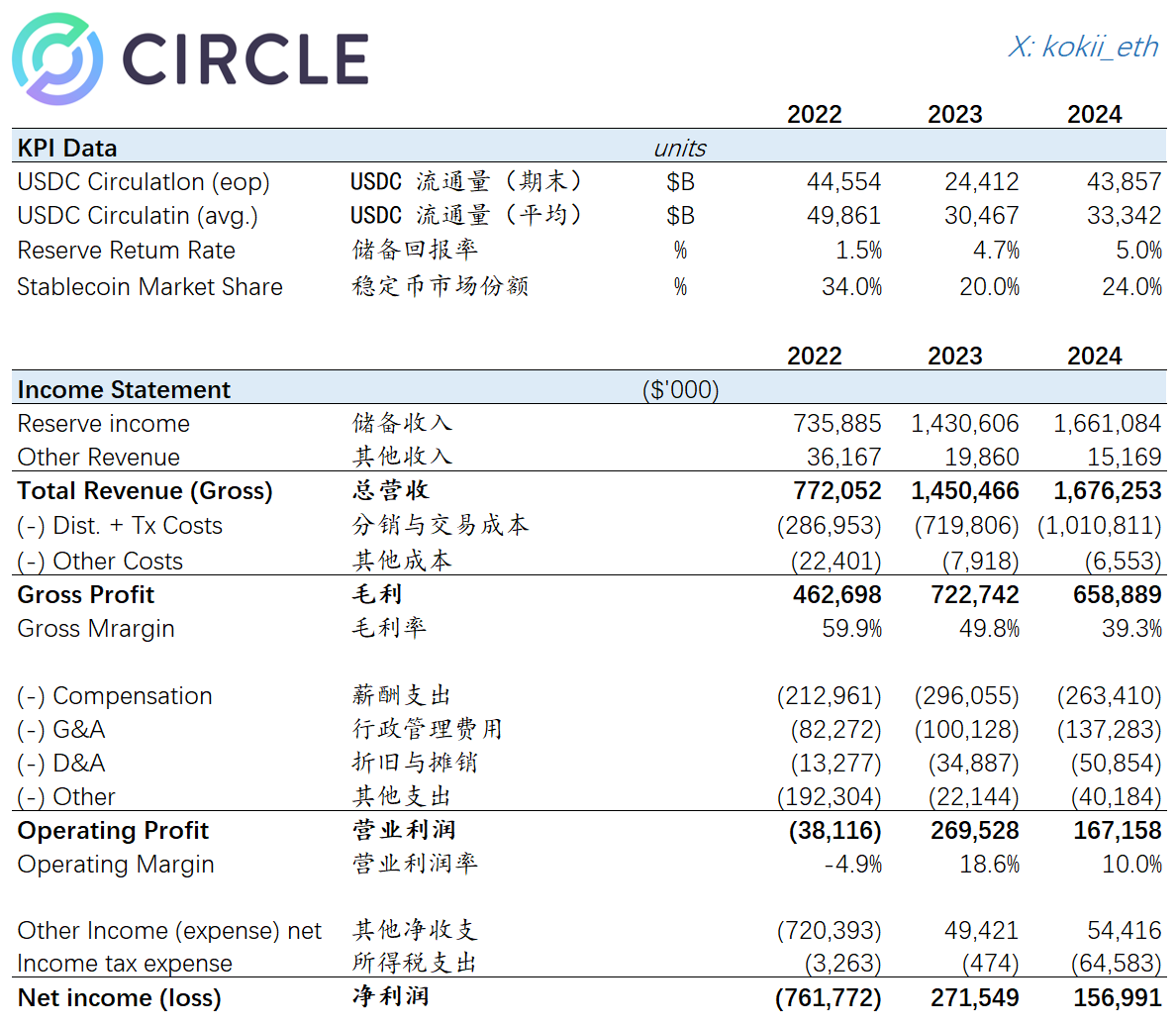

- 2024年总营收约17亿美元(同比增长16%),收入高度依赖「USDC规模×利率」。尽管牛市推动了USDC规模的回升,但受USDT竞争的影响,市场份额并未显著恢复;同时,由于对利率敏感性强,在此前加息周期中轻松获利,而当前进入降息周期将压缩收入。

- 分销成本高达约10亿美元(同比增长14%),其中绝大部分支付给了Coinbase(9.1亿美元)。根据Coinbase的10-K年报显示,其中2.24亿美元以奖励形式返还给用户(持有USDC可获得4.5%的收益),剩余6.86亿美元被Coinbase纳入囊中。

- 合规的代价高昂,员工待遇优渥,每年薪酬支出超过2.6亿美元,行政费用达1.4亿美元。细看之下,法律主管的薪酬是产品主管的数倍。

- 净利润1.57亿美元(同比下降42%),营业利润率仅10%。

核心观点

息差并非一门可持续的好生意。即使在牛市和高利率环境下,Circle的营收表现尚且如此,随着美国逐步放松对合规稳定币的管制、市场竞争加剧、熊市来临以及降息周期的开启,其营收和垄断地位可能面临毁灭性打击。这也解释了为何其预期估值为40亿至50亿美元(30倍市盈率),较上一轮90亿美元估值近乎腰斩。

利息分享给用户将成为趋势。渠道为王,Circle需要与B2B合作伙伴共享收益,除了Coinbase,还有Nubank、Binance等机构。这些合作伙伴通过多种方式将利益返还给用户,例如币安推出的USDC挂单免费活动,以此吸引客户赚取更高利润。此外,随着合规门槛降低,更多基于现实资产(RWA)和生息功能的稳定币也将涌现,进一步挤压Circle的利润空间。

稳定币市场的竞争已进入第二阶段。央行的重要性在于网络效应,而非单纯印钞带来的收益。那么,Circle将如何应对这一场硬仗?IPO为其争取了预计12个月左右的窗口期,在这段时间内:

-

成为二级市场中唯一的纯粹稳定币投资敞口。

-

降息幅度不会过于剧烈,Circle仍有足够的利润空间布局其他业务。

-

作为市面上唯一具备高可信度的稳定币发行方,签约更多一级分销合作伙伴,如Visa,或为机构提供白标服务。

-

多元化收入来源,在欧洲、日本等主要经济体发力,探索支付、跨境结算等场景中的新增长点。

然而,问题在于市场是否愿意为此买单,以及这一窗口期能够持续多久。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 芝麻开门

芝麻开门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 以太坊

以太坊 比特币

比特币 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 莱特币

莱特币 狗狗币

狗狗币 币安币

币安币