为什么SOL ETF很难等到?因为它违背了一个很简单的道理

因为它有可能不赚钱。 上周,“木头姐”(Cathie Wood)的方舟基金决定撤回 ETH ETF 申请。

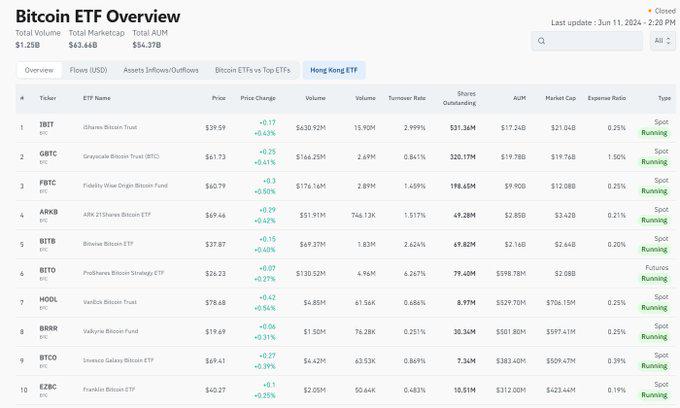

方舟 BTC ETF 高居第 4 名(市占率 6%,Top 3 是贝莱德、灰度和富达),按照市场推测,却是“不太盈利”。 主要是 BTC ETF 的费率相比传统 ETF 比较低,很多在 0.19-0.25% 区间,ETF 也在做“费率竞赛”。

简单估算,以方舟 BTC ETF 目前规模,一年可以赚大概 700 万美金管理费,那么对应成本大概也要相同数量级。 所以,如果方舟 BTC ETF 尚且在盈利线附近徘徊,那么对于方舟来说,强推 ETH ETF 可能会变成亏本买卖。所以哪怕方舟,也只能忍痛放弃 ETH ETF。 单纯从做生意的角度来说,市值更低的主流币,比如$SOL,市值是$BTC的 5%,想要收回每年 700 万美金成本,一支 ETF 至少要管理 2000 万枚SOL。 目前加密 ETF 头把交椅贝莱德,只管理着全网 1.5% 的 BTC,而 2000 万的 SOL,却意味着占$SOL纸面流通的 4.5%。

此外,再考虑到: (1)SOL 天然就比毫无孳息的 BTC 更加难募。 SOL 在链上收益大概可以到 8%,但 ETF 却禁止包含Staking 功能。拿着 SOL ETF 等于天然跑输链上 SOL 8%,比特币只跑输 0.2% 管理费。 以灰度为例,GBTC 巅峰 60 万枚,然而 SOL 的巅峰也只有 45 万枚,比例严重低于 BTC。

(2)SOL 纸面流通是 4.6 亿,实际可能比这个要低不少,这个大家懂得都懂。 更低的流通市值,却要求顶着高息和监管压力的同时,实现更大的持仓。所以,如果以 SOL 目前的市值和流通,恐怕很难让这些机构赚钱。 在商言商,不赚钱的买卖,谁又有动力推动呢?

- 12025年加密货币市场复苏:聚焦人工智能、绿色科技与网络安全的潜力赛道

- 2Pi Network 新闻:技术升级与市场信号推动价格有望突破0.45美元

- 3花旗集团发布2025年底以太坊价格目标:分析师看好未来潜力

- 4以太坊即将迎来关键突破:机构资金流入与技术面共振下的买入良机

- 52025年被低估的加密货币:ONDO、HYPE和SUI为何值得关注?

- 6稳定币的崛起:加密货币市场中的战略核心

- 7特朗普的政治施压:瞄准美联储理事以争夺政策控制权

- 82025年9月加密货币市场展望:XRP、狗狗币与Pepe的潜力分析

- 92025年值得关注的加密项目:Avantis、Somnia与Pepe Coin的机遇与挑战

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥4,177.07亿 |

| 2 |  欧易OKX 欧易OKX |

¥1,127.76亿 |

| 3 |  HTX HTX |

¥242.51亿 |

| 4 |  Coinbase Coinbase |

¥61.23亿 |

| 5 |  大门 大门 |

¥909.86亿 |

| 6 |  Bitget Bitget |

¥850.05亿 |

| 7 |  Bybit Bybit |

¥1,192.99亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥5.39亿 |

| 9 |  Upbit Upbit |

¥53.39亿 |

| 10 |  Crypto.com Crypto.com |

¥97.45亿 |

泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin 币安币

币安币 First Digital USD

First Digital USD Solana

Solana Avantis

Avantis 瑞波币

瑞波币 狗狗币

狗狗币