比特币期权到期:2025年市场波动的关键驱动因素

衍生品革命与比特币的波动性

比特币的价格波动长期以来一直是加密货币市场的一个显著特征。然而,

推动价格波动的机制

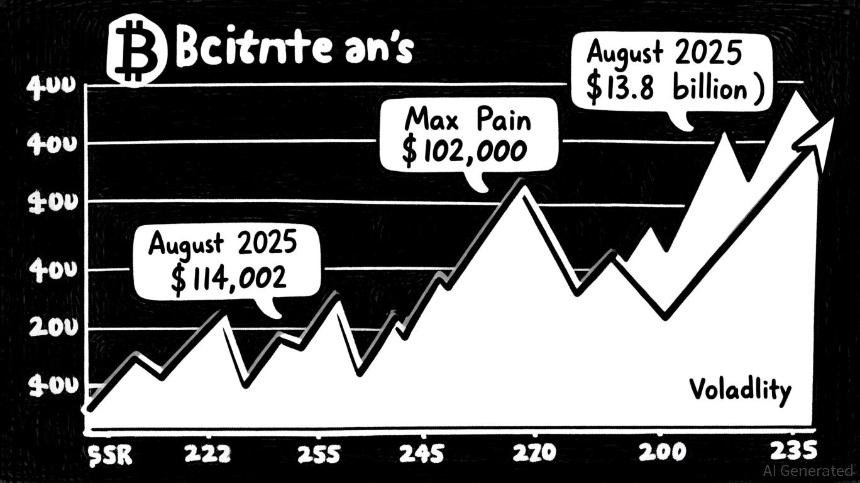

最大痛苦理论假设比特币的价格趋向于大多数期权到期时毫无价值的水平,从而最大限度地减少期权持有者的收益。例如,在2025年6月到期的期权中,最大痛苦水平设定为102,000美元,历史数据显示,随着到期日临近,价格通常会与这一水平保持一致。

伽马钉扎这使得这种动态更加复杂。当特定执行价格存在大量未平仓合约时,做市商的积极对冲会将比特币价格限制在这些水平附近。例如,2025 年 8 月到期的期权在 114,000 美元至 116,000 美元之间有一个关键区域,由于看跌期权集中,空头在该区域占据显著优势,正如一篇

案例研究:2025 年 6 月和 8 月到期的债券

这 2025年6月到期,涉及价值 170 亿美元的比特币和

这 2025年8月到期金额高达138亿美元,为比特币历史上最大的一笔期权,这加剧了这种动态。看跌期权/看涨期权比率为1.31,表明市场看跌倾向,在执行价位108,000美元至112,000美元之间,看跌期权需求强劲。这种不平衡激励空头压低价格,而多头则需要突破116,000美元才能重拾动能,正如一篇

外部因素和市场情绪

虽然期权到期是强大的驱动因素,但外部因素往往会压倒其影响。例如,根据一项研究,2024 年 6 月,尽管到期相关的抛售压力存在,但对美联储降息的预期仍然提振了比特币价格。

对投资者的影响

对于交易者来说,大额到期合约既是风险也是机遇。短期策略包括跨式期权 或者 扼杀正如 Cointelegraph 的一篇指南所解释的那样,短期投资者可以从波动中获利,而长期投资者则可以利用到期后的再平衡机制,在牛市中逢低买入。然而,风险管理至关重要。用期权对冲现货头寸并分散资产配置可以降低单点事件的风险,正如一篇

结论

比特币期权市场已发展成为一股能够塑造价格趋势的力量。2025年6月和8月到期的期权表明,大规模衍生品交易活动既可能成为市场波动的催化剂,也可能引发市场回调,具体取决于市场情绪和外部条件。随着加密衍生品格局的演变,投资者必须保持警惕,利用Max Pain分析和看跌/看涨比率等工具来应对这些高风险事件。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 币安币

币安币 瑞波币

瑞波币 First Digital USD

First Digital USD OFFICIAL TRUMP

OFFICIAL TRUMP 狗狗币

狗狗币