深度解析:日本加密资产税收与监管体系的现状与未来

作者:Henry

一、引言

随着WebX 2025在东京的召开,日本再次成为全球加密市场的焦点。作为区块链技术和加密资产发展的重要参与者,日本不仅拥有大量技术开发者和投资者,还吸引了众多Web3机构共同探索数字金融未来。在技术创新与风险管理的双重推动下,日本加密生态正逐步走向成熟。

根据日本虚拟与加密资产交易所协会(JVCEA)2024年度报告,日本加密资产账户数量已突破1200万,用户存款余额超过5万亿日元。其中,比特币和以太坊等主流加密资产持有率显著上升,机构投资者兴趣日益浓厚,57%的受访者认为加密资产将实现主流化。与此同时,公众对透明监管的呼声不断高涨,这为市场提供了明确的预期。

在此背景下,深入了解日本的加密税制与监管体系,既是企业合规发展的需求,也是投资者规避风险的关键所在。本文将围绕税务和监管两条主线,剖析日本加密市场的制度设计与实践。

二、日本加密资产税制详解

日本以直接税为主,现行主要税种包括法人税、个人所得税、消费税、继承与赠与税等。以下将重点解读与加密资产相关的税制。

1. 法人税

法人税是对法人在业务活动中产生的所得征收的税金,分为居民企业和非居民企业。居民企业需对其全球所得缴税,而非居民企业仅对日本境内所得缴税。标准税率为23.2%,对于注册资本低于1亿日元的小型法人,其所得部分适用15%-17%的税率。

2. 所得税

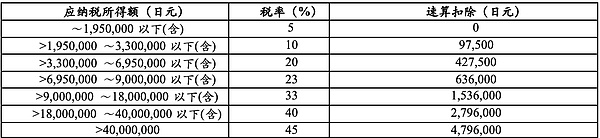

个人所得税适用于全球所得(永久居民)或日本来源所得(非居民)。日本将收入分为十大类,加密资产收益被归入“杂项收入”。现行税率如下:

3. 消费税

消费税通常税率为10%,但对食品和饮料等特定商品适用8%的低税率。出口及某些对非居民的服务适用零税率。

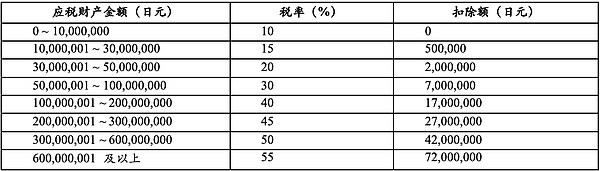

4. 继承税与赠与税

继承税和赠与税采用超额累进税率,最高可达55%。具体税率如下:

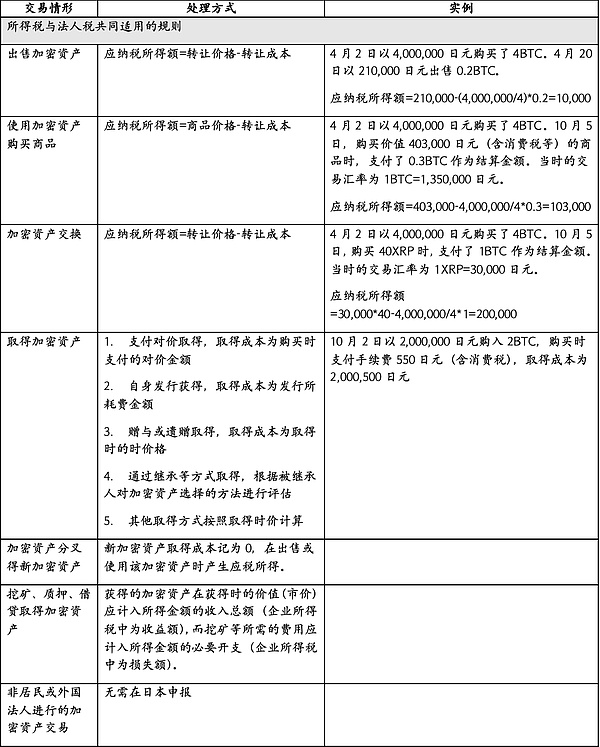

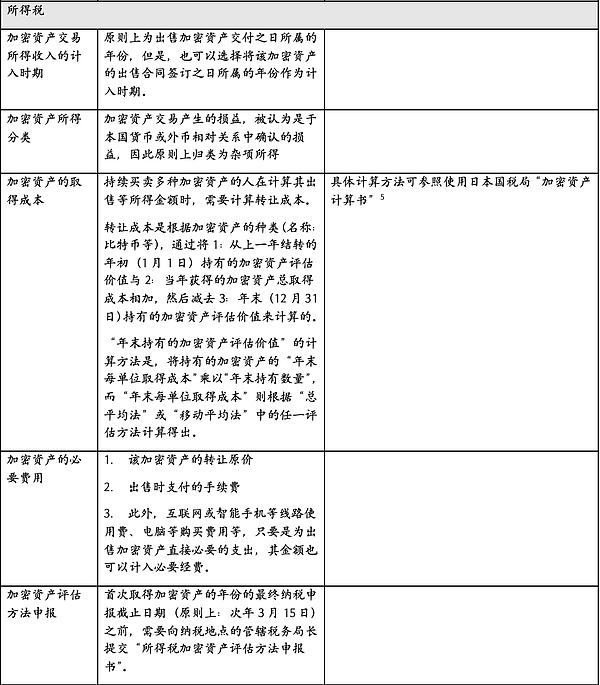

5. 加密资产税务处理

6. 改革趋势

2024年发布的《加密资产税务处理FAQ》以及2026财年的税改提案,计划降低税率至20%,允许亏损结转,并简化币币交易课税流程。这些改革有望吸引资金回流日本市场。

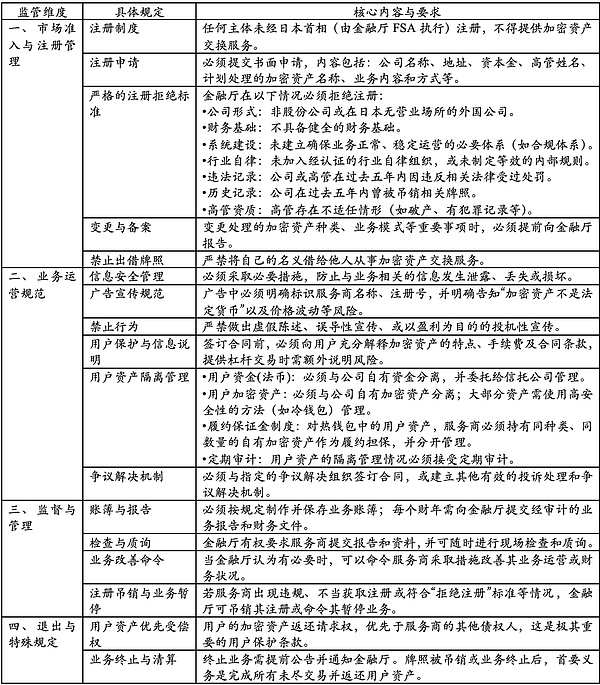

三、日本加密资产监管体系

1. 基本框架

日本通过《资金结算法》(PSA)和《金融商品交易法》(FIEA)构建了双轨制监管框架。前者侧重支付领域,后者针对投资性资产。金融厅(FSA)、JVCEA和JCBA共同推动行业发展。

2. 法律沿革

自2016年首次修订《资金结算法》以来,日本多次修法以应对加密市场的新挑战,如冷钱包存储要求、广告规则改进、“旅行规则”引入等。

3. 重要规则

4. 修订动态

(1)国内资产保全命令

修正案赋予政府权力,要求交易所将资产留存在日本境内,确保用户资产安全。

(2)稳定币准备金管理优化

允许稳定币发行商将最多50%的准备金用于低风险投资,增强国际竞争力。

(3)新设经纪业务类别

新增独立于交易所的“经纪业务”,降低准入门槛。

(4)跨境收款服务监管强化

加强对未登记非法资金转移的打击力度。

(5)破产退款效率提升

银行或信托机构可直接向用户返还资金,缩短退款时间。

四、结语

综上所述,日本通过不断优化税制与监管体系,为加密资产行业提供了清晰的发展路径。未来,随着税制改革落地和监管机制完善,日本将进一步巩固其在全球数字金融领域的领先地位。

- 1Pi Network推出测试网DeFi工具:聚焦实用性发展,拒绝投机炒作

- 2比特币2025“上涨十月”:链上数据与宏观经济驱动的完美风暴

- 3英国加密资产扣押政策及对数字资产投资的影响:监管清晰度与市场动态

- 4Pi Network推出1亿美元风险基金:能否助力主网延迟下的生态崛起?

- 5比特币价格飙升至12.2万美元,机构看好年底冲击20万美元大关

- 62025年第四季度最佳加密货币投资:Worldcoin、Kaspa、Pi Coin与Remittix

- 72025年以太坊价格预测:看涨趋势显现,但关键阻力位成焦点

- 8摩根大通:比特币相对黄金被低估,年底目标价上调至16.5万美元

- 9美联储降息25个基点对加密货币市场的深远影响

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥8,313.17亿 |

| 2 |  欧易OKX 欧易OKX |

¥2,947.97亿 |

| 3 |  HTX HTX |

¥631.40亿 |

| 4 |  Coinbase Coinbase |

¥175.12亿 |

| 5 |  大门 大门 |

¥2,519.23亿 |

| 6 |  Bitget Bitget |

¥2,234.54亿 |

| 7 |  Bybit Bybit |

¥2,550.77亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥15.59亿 |

| 9 |  Upbit Upbit |

¥109.60亿 |

| 10 |  Crypto.com Crypto.com |

¥521.59亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 币安币

币安币 USD Coin

USD Coin Solana

Solana First Digital USD

First Digital USD 瑞波币

瑞波币 狗狗币

狗狗币 Plasma

Plasma