以太坊2025年市场分析:流动性悬崖与鲸鱼行为的关键影响

以太坊在2025年的价格走势受到链上流动性动态、机构资金流动以及鲸鱼驱动的波动性等复杂因素的共同影响。随着网络在关键价格水平之间徘徊,了解流动性悬崖(即集中抛售压力的价格点)以及机构情绪对投资者至关重要。

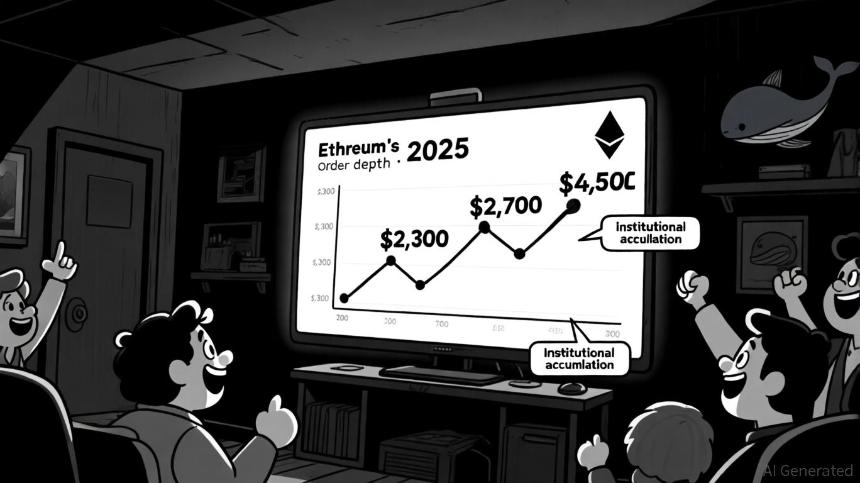

流动性悬崖:关键水平与机构积累

2025年以太坊的订单簿深度显示,在关键支撑位和阻力位处存在显著的流动性集群。根据2025年7月的一份报告

通过对2022年至2025年以太坊价格走势的历史回测发现,当以太坊触及20日支撑位且未突破阻力位时,其价格通常会在短期内呈现正向偏向。例如,第一天的平均超额收益相对于基准约为+1.6%,胜率在第7天左右达到峰值,约为68%。然而,涨幅通常在第7天后消退,并在第18天转为负值。这种模式凸显了时机和流动性动态的重要性。

到2025年9月,

鲸鱼行为:战略积累与波动

2025年第三季度的鲸鱼活动突显了短期获利了结与长期增持之间的拉锯战。据一项研究显示,2025年9月25日,以太坊跌破4000美元,触发了1.34亿美元的多头清算。

包括Grayscale Investments和贝莱德在内的机构投资者大幅增持了以太坊,表明他们对其未来充满信心。

机构情绪与市场动态

根据OnTheNode的市场分析,机构对以太坊的需求将在2025年激增,第三季度ETF流入量达330亿美元。OnTheNode补充称,美国《清晰法案》(CLARITY Act)和《天才法案》(GENIUS Act)等监管明确性进一步增强了机构参与度。然而,CME和Glassnode的洞察显示,2025年10月ETF流出量总计3.89亿美元,增加了下行压力。

市场流动性状况有所改善,以太坊的2%市场深度总额从2025年4月的2.7835亿美元增长了41%,至2025年7月达到3.9334亿美元,这一增长得益于DeFi的普及、第二层扩展解决方案(例如,

风险与机遇

尽管以太坊的基本面依然强劲,但近期风险包括流通供应量上升和销毁率下降。OnTheNode市场分析警告称,如果以太坊未能守住4,500美元的支撑位,其价格可能会回调至4,000美元甚至3,800美元。相反,持续的机构资金流入和像Fusaka这样的成功网络升级可能会推动ETH价格升至5,000美元或更高。

鲸鱼行为仍然是一把双刃剑。《货币分析》报告指出,虽然大型机构的战略性增持提供了下行保护,但诸如灰度将ETH转移到交易所之类的抛售行为却表明了谨慎态度。与此同时,RiskWhale的订单簿分析显示,由于散户信心下降,订单规模分散,与机构策略形成鲜明对比。

结论

以太坊2025年的市场动态凸显了流动性断崖和鲸鱼行为在价格走势中的关键作用。机构资金流入、质押活动和网络升级为市场注入了看涨动力,但鲸鱼引发的抛售以及宏观经济逆风带来的波动性也不容忽视。投资者需密切关注关键支撑/阻力位及机构仓位,才能在不断变化的市场格局中占据主动。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 比特币

比特币 以太坊

以太坊 Solana

Solana USD Coin

USD Coin 币安币

币安币 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 OFFICIAL TRUMP

OFFICIAL TRUMP