Grayscale:加密市场或迈向新高点,牛市驱动力依然强劲

来源:Grayscale Research;编译:金色财经

本文要点:

-

加密货币市场触底三年后,“周期”状态的争论再次出现。然而,推动加密货币采用的核心因素——对稀缺数字资产的宏观需求和监管透明度的提高——仍然稳固。

-

9月,加密货币表现逊于其他资产类别,期货清算加速了月中下跌。杠杆交易者的持仓目前趋于更加均衡。

-

美国SEC批准了加密ETP的通用上市标准,参议院在市场结构立法方面取得进展,加密IPO数量增加。

-

从回报角度来看,AI Crypto板块成为行业领跑者。

在上一轮加密货币市场周期中,价格于2021年11月达到峰值,并在2022年11月触底。如今,近三年过去了,部分市场参与者警告当前周期可能接近尾声,估值或将“见顶”。

周期是金融市场的固有特征,也是投资者在风险管理过程中需要考虑的重要因素。但没有理由认为牛市持续三年便必然导致估值下降。经济学家鲁迪·多恩布什曾指出,经济扩张并非因时间过长而结束,而是被美联储政策扼杀。换句话说,基本面的变化——尤其是旨在控制通胀的货币政策收紧——才是可能导致经济衰退的因素。

与所有牛市一样,加密货币估值的扩张势头终将停止。但就目前而言,基本面仍指向积极方向:宏观经济失衡催生了对稀缺数字资产的需求,监管明确性推动了机构对区块链技术的投资。我们认为,在这些因素发生变化之前,9月的市场回调可能只是暂时现象,加密货币市场可能正在迈向新的高点。比特币供应量始终遵循四年周期,但加密货币的估值未必如此。

杠杆多头已清算

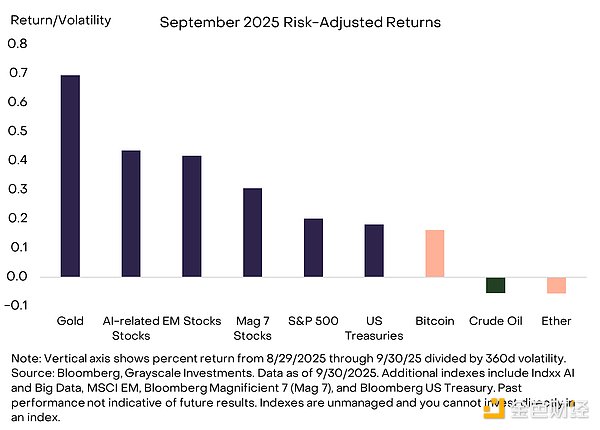

9月,比特币及其他数字资产的表现不及其他细分市场,尤其是贵金属和与AI密切相关的股票(图表1)。这两大类别及整个传统资本市场可能受益于美联储降息以及交易所交易产品 (ETP) 的强劲资金流入。

图 1:9 月份加密货币表现落后于其他资产类别

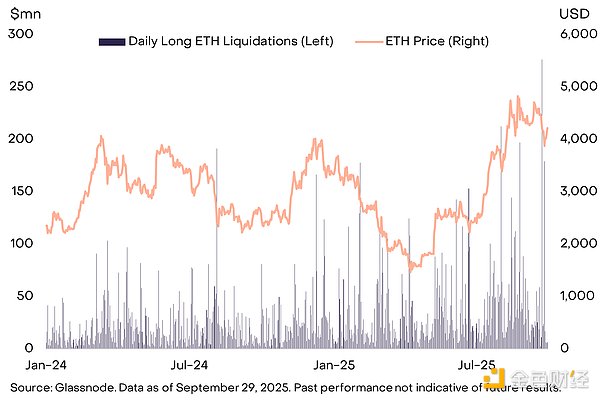

加密资产在9月初有所升值,但在当月下旬急剧下跌。这种突然的下跌可能与永续期货合约多头仓位的清算有关——这是加密货币市场结构的独特特征。例如,根据Glassnode的数据,9月25日,ETH永续期货合约的清算总额达到2.77亿美元,创下自2021年4月以来最大的单日清算额(图表2)。清算之后,融资利率(即持有杠杆多头仓位的成本)下降,价格趋于稳定,这可能表明投机交易者的仓位更加均衡。

图表 2:永续期货杠杆仓位被清算

简化加密 ETP 审批

除了价格表现外,9月最重要的进展是美国证券交易委员会 (SEC) 批准了加密ETP的通用上市标准。该决定为交易所上线加密ETP提供了简化的审批流程,前提是基础代币符合某些技术标准。Grayscale预计,更多加密资产将符合这些标准,投资者可预期美国交易所提供的单一资产加密ETP数量将大幅增加。此外,SEC还批准了某些比特币期权产品的上市和交易。

美国参议院在加密市场结构立法方面也取得了进一步进展——这是继涵盖稳定币的《天才法案》之后国会的又一重大举措。参议院银行委员会发布了市场结构法案的新草案,其中包括对去中心化金融 (DeFi) 应用程序和开发者的更好保护,受到行业普遍欢迎。另外,由12名参议院民主党人组成的小组发布了加密市场结构立法框架。该框架得到主要利益相关者的积极响应,表明两党合作进程仍有继续空间。众议院版本的市场结构法案,即《CLARITY法案》,已于7月通过两党投票。

9月,数字资产行业监管的明确性继续推动机构活动。更多加密货币企业上市,包括利用区块链技术提升房屋净值贷款效率的Figure Technologies (FIGR) 和交易所Gemini (GEMI)。此外,贝莱德和纳斯达克等多家传统金融机构宣布了与代币化资产相关的计划。还有机构致力于推出新的受监管金融产品,包括“连续型”(即永续型)期货和符合《GENIUS法案》的稳定币。

AI Crypto板块脱颖而出

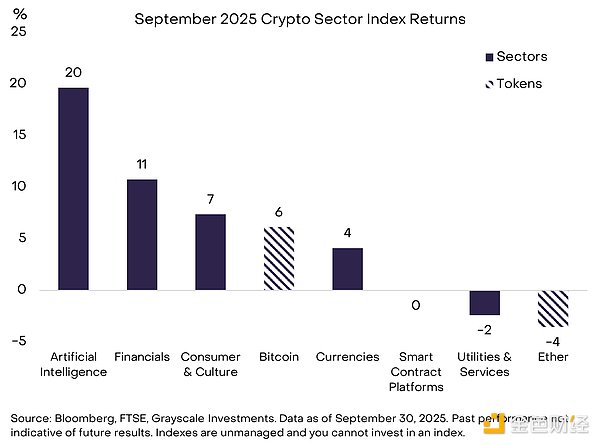

从加密货币行业的角度看,人工智能 (AI) 是表现最佳的细分市场,得益于几个杰出项目的推动(图表3)。强劲的回报主要归功于Near (NEAR)、Worldcoin (WLD) 和 Aethir (ATH)。NEAR由人工智能行业领军人物创立,是一个专为人工智能用例定制的区块链平台,其NEAR intents产品的采用率不断上升。Worldcoin由Sam Altman创立,旨在提供数字身份解决方案。WLD代币价格上涨可能部分与新的数字资产库 (DAT) Eightco Holdings (ORBS) 相关。Aethir作为GPU市场受益于与Chainlink的新合作和新的DAT。

图 3:AI Crypto板块表现优异

Story Protocol (IP) 是一个专注于知识产权的区块链,尽管月内波动较大,但它是人工智能加密领域的另一佼佼者。人们的关注点主要集中在韩国区块链周期间该项目的Origin峰会上的公告。Story与屡获殊荣的韩国网络漫画品牌Solo Levelling合作,探索链上知识产权模型,可能推出memecoin。Story还与游戏公司Verse8合作,将web3品牌Moonbirds和Azuki引入人工智能生成的游戏,使创作者能够通过链上强制执行许可和版税重新组合和货币化这些品牌。

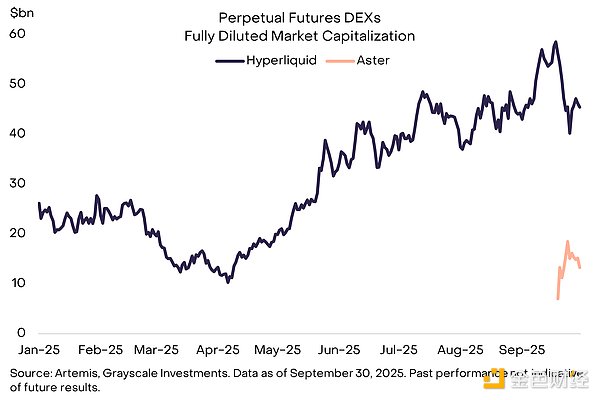

除了与人工智能相关的应用,业界最受关注的类别可能是永续期货的去中心化交易所 (DEX)。其中,Hyperliquid处于领先地位,已成为加密货币领域三大创收应用之一。然而,Hyperliquid面临来自Aster的新竞争,Aster是由币安创始人赵长鹏支持的永续期货DEX(图4)。无论结果如何,看到DEX从中心化替代方案中抢占交易量令人鼓舞——去中心化是区块链技术和DeFi的核心前提。

图 4:新的永续期货DEX出现

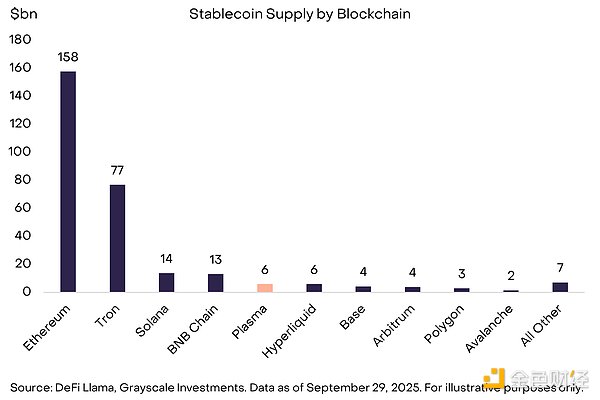

最后,稳定币领域持续发展。例如,专注于稳定币的Layer 1生态Plasma于9月下旬上线主网和XPL代币。一周之内,其稳定币供应量迅速增长至60亿美元,成为稳定币供应量第五大的区块链,领先于Coinbase的Layer 2生态BASE(图5)。与此同时,最大稳定币发行商Tether宣布计划融资150亿至200亿美元,估值约为5000亿美元,这将使其与OpenAI和SpaceX一起跻身全球最有价值的私营公司之列。

图 5:Plasma,一种新的支付区块链,目前在稳定币供应量中排名第五

未来展望

如上所述,加密货币牛市由对稀缺数字资产的宏观需求和支持采用的监管明确性共同驱动。这两个因素很可能在2025年第四季度再次成为投资者关注的焦点。

美联储于9月重启降息,并暗示年底前可能再降息一至两次。在其他条件相同的情况下,较低的利率应被视为对加密资产类别有利(因为它降低了持有比特币等无息商品的机会成本,并可能支持投资者的风险偏好)。

与此同时,各种宏观因素可能会对加密货币估值造成压力,包括GDP增长可能放缓和/或地缘政治尾部风险。当然,美联储意外地从降息转向加息也应被视为加密货币估值的风险因素。

从监管角度来看,积极的市场催化剂可能包括:加密ETP可能引入Staking功能、更多山寨币ETP上市,以及参议院通过市场结构法案。话虽如此,这些发展趋势至少已部分反映在价格中,因此任何障碍都可能被视为估值的下行风险。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 比特币

比特币 以太坊

以太坊 USD Coin

USD Coin Solana

Solana 币安币

币安币 瑞波币

瑞波币 First Digital USD

First Digital USD 狗狗币

狗狗币 Plasma

Plasma