从HyperLiquid的USDH争夺战看DeFi稳定币的核心支点

近期,HyperLiquid围绕其原生稳定币USDH的发行权展开了一场激烈的竞标战,吸引了包括Circle、Paxos、Frax Finance等在内的多家行业巨头参与角逐。甚至有公司不惜拿出2000万美元的生态激励作为博弈筹码。这场风暴不仅凸显了DeFi协议原生稳定币的巨大吸引力,更揭示了DeFi世界中稳定币发展的深层逻辑。

借此契机,我们试图重新梳理:DeFi协议稳定币的本质是什么?为何备受重视?在当前发行机制日益成熟的背景下,决定其成败的关键因素又在哪里?

来源:Paxos

一、DeFi稳定币为何成为行业焦点?

在探讨这一问题之前,我们需要正视一个事实:当前稳定币市场仍由中心化机构发行的稳定币主导(如USDT和USDC)。这些稳定币凭借其合规性、流动性和先发优势,成为了加密世界与现实世界之间最重要的桥梁。

然而,一股追求去中心化、抗审查和透明度的力量始终在推动着DeFi原生稳定币的发展。对于日交易量动辄数十亿美元的去中心化协议而言,原生稳定币的价值不言而喻。

它不仅是平台内的核心计价和结算单位,极大降低了对外部稳定币的依赖,更能将交易、借贷、清算等环节的价值牢牢锁定在自身生态内。以USDH之于HyperLiquid为例,其定位并非简单复制USDT,而是要成为协议的「心脏」——作为保证金、计价单位、流动性中枢来运行。

这意味着,谁能掌握USDH的发行权,谁就能在HyperLiquid未来的格局中占据至关重要的战略高地。这正是HyperLiquid抛出橄榄枝后,市场迅速响应的根本原因,甚至连Paxos与PayPal都愿意拿出2000万美元生态激励作为博弈筹码。

换言之,对极度依赖流动性的DeFi协议而言,稳定币不仅仅是「工具」,更是涵盖交易与价值循环的链上经济活动的「支点」。无论是DEX、Lending、衍生品协议,还是链上支付应用,稳定币都扮演着美元化结算层的核心角色。

来源:imToken Web(web.token.im)的DeFi协议稳定币

从imToken的视角来看,稳定币早已超越单一叙事,成为一个多维度的「资产集合体」——不同用户、不同需求,会对应不同的稳定币选择。

在这套分类中,「DeFi协议稳定币」(如DAI、GHO、crvUSD、FRAX等)作为一个独立门类,强调去中心化属性和协议自治。它们以协议本身的机制设计和抵押资产为锚定基础,力求摆脱对单一机构的依赖。这也是即便市场波动不断,仍有许多协议前赴后继尝试的原因。

二、从DAI开启的「范式之争」

DeFi协议原生稳定币的演进,本质上是一场围绕场景、机制和效率的范式之争。

1. MakerDAO(Sky)的DAI(USDS)

作为去中心化稳定币的鼻祖,MakerDAO推出的DAI开创了超额抵押铸造的范式,允许用户将ETH等资产存入金库以铸造DAI,并经受住了多次市场极端行情的考验。

鲜为人知的是,DAI也是最早拥抱RWA(现实世界资产)的DeFi协议稳定币。早在2022年,MakerDAO便开始尝试让资产发起人将真实世界的资产转化为通证代币进行贷款融资,从而为DAI寻找更庞大的资产支撑和需求场景。

而在最新更名为Sky,并推出USDS作为终局计划的一部分后,MakerDAO的目标是基于新稳定币吸引与DAI不同的用户群体,进一步拓展从DeFi到链下场景的采用。

2. Aave的GHO

Aave以借贷为基本盘,却向MakerDAO靠拢,推出了去中心化、有抵押品支持且与美元挂钩的DeFi原生稳定币GHO。

GHO与DAI的逻辑大同小异——是一种使用aTokens作为抵押品铸造的超额抵押稳定币,用户可使用Aave V3中的资产作为抵押品进行铸造。唯一的区别在于,所有抵押品均为生产性资本,会产生一定利息(aTokens),具体取决于借贷需求。

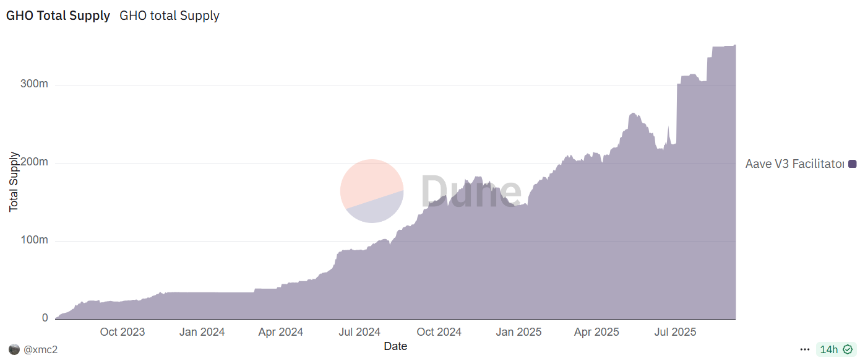

来源:Dune

从实验对照角度看,MakerDAO依赖铸币权扩张生态,而Aave则在其成熟的借贷场景中衍生出稳定币,两者提供了不同路径下的DeFi协议稳定币发展模板。

截至发文时,GHO铸造量突破3.5亿枚,在过去两年基本保持平稳增长,市场认可度与用户接受度稳步上升。

3. Curve的crvUSD

自2023年上线以来,crvUSD已相继支持包括sfrxETH、wstETH、WBTC、WETH和ETH在内的多种主流资产作为抵押品,并覆盖了主要的LSD(流动性质押资产)类别。其独特的LLAMMA清算机制也让用户更易于理解和使用。

截至发文时,crvUSD铸造数量突破2.3亿枚,值得一提的是,仅wstETH一种资产就占据了crvUSD铸造总量的一半左右,凸显其在LSDfi领域的深度绑定和市场优势。

4. Frax Finance的frxUSD

Frax Finance的故事颇具戏剧性。在2022年的算稳危机中,Frax迅速调整策略,通过增加足额储备彻底转变为完全抵押的稳定币,稳住了阵脚。

更重要的是,它在过去两年精准切入LSD赛道,利用其生态产品frxETH和积累的治理资源,在Curve等平台上创造了极具吸引力的收益率,成功实现了第二增长曲线。

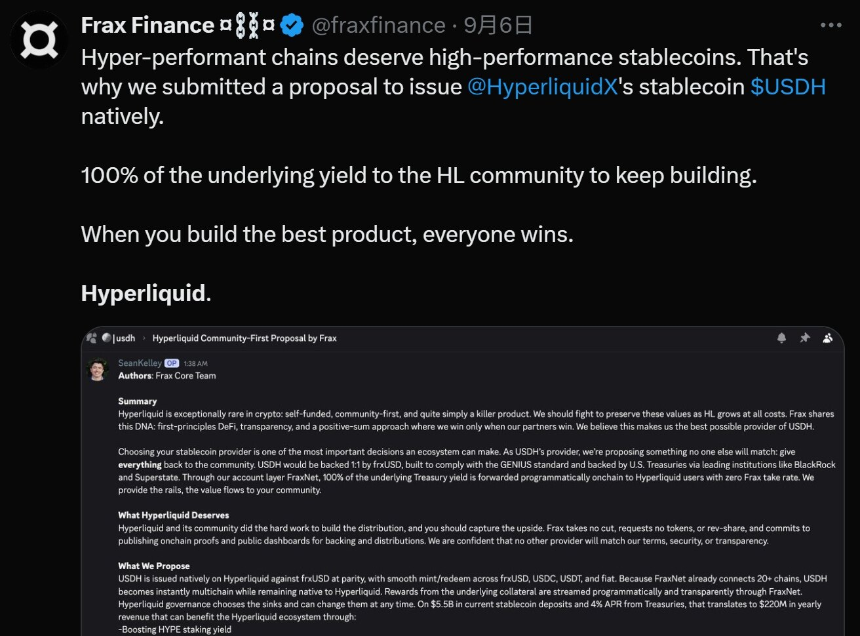

而在最新的USDH竞标赛中,Frax提出了「社区优先」提案,并计划将USDH与frxUSD 1:1挂钩。frxUSD由贝莱德收益型BUIDL链上国债基金支持,「100%的底层国债收益将通过链上程序化方式直接分配给Hyperliquid用户,Frax不收取任何费用」。

三、从「发行」到「交易」,什么才是支点?

从以上案例可以看出,某种程度上,稳定币是DeFi协议从「工具」走向「体系」的必经之路。

作为2020-2021年盛夏之后被遗忘的叙事,DeFi协议稳定币一直处在不断演化的路径中。从MakerDAO、Aave、Curve到如今的HyperLiquid,我们发现,这场战争的焦点已经悄然改变。

关键不在发行能力,而在于交易和应用场景。说白了,无论是超额抵押还是足额储备,发行一个与美元挂钩的稳定币已不再是难题,真正的关窍在于:「它能用来做什么?谁会用它?它能在哪里流通?」

就像HyperLiquid在招标USDH发行权时所强调的那样——以服务于HyperLiquid生态为先且合规为标准,这便是DeFi稳定币的真正支点所在:

- 首先自然是可供这个稳定币广泛落地的内生场景,这是稳定币的「根据地」。譬如——对于Aave,是借贷;对于Curve,是交易;对于HyperLiquid,将是衍生品交易(保证金资产)。可以说,一个强大的内生场景可以为稳定币提供最原始、最忠实的需求;

- 其次是流动性深度,毕竟稳定币的生命线在于其与其他主流资产(如ETH、WBTC)以及其他稳定币(如USDC、USDT)的交易对。拥有一个或多个深度流动性池,是其保持价格稳定和满足大规模交易需求的基础,这也是为什么Curve至今仍是所有稳定币的必争之地;

- 然后还有可组合性与扩展性,一个稳定币能否被其他DeFi协议轻松集成,作为抵押品、借贷资产或收益聚合器的基础资产,决定了其价值网络的天花板;

- 最后则是「锦上添花」的收益驱动——在存量博弈的DeFi市场,收益率是吸引流动性的最有效手段,「为用户赚钱」的稳定币才更具吸引力。

一言以蔽之,中心化稳定币依旧是DeFi的底层流动性,而对于所有DeFi协议而言,发行原生稳定币,已不再是单纯的技术选型,而是一场关乎生态价值闭环的战略布局。其真正的支点,早已从「如何发行」转向了「如何让它被高频地交易和使用」。

这也注定,未来能够胜出的DeFi稳定币,必然是那些能够为其持有者提供最坚实应用场景、最深度流动性以及最可持续收益的「超级资产」,而不仅仅是一个「货币」。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit K网(Kraken)

K网(Kraken) 双子星(Gemini)

双子星(Gemini) Upbit

Upbit 泰达币

泰达币 比特币

比特币 以太坊

以太坊 OFFICIAL TRUMP

OFFICIAL TRUMP USD Coin

USD Coin First Digital USD

First Digital USD Solana

Solana Aster

Aster 大零币

大零币 瑞波币

瑞波币