CoinGlass报告:机构投资者推动2025年上半年BTC衍生品交易增长

2025年上半年,资本流入大量转向比特币(BTC)。大部分价格走势取决于衍生品市场,机构投资者的入场削弱了加密货币原生交易者的影响。

比特币在2025年上半年占据主导地位,突破11.2万美元,创下历史新高。根据CoinGlass的研究,超过80%的交易量和价格发现来自衍生品市场,现货交易的份额正在萎缩。

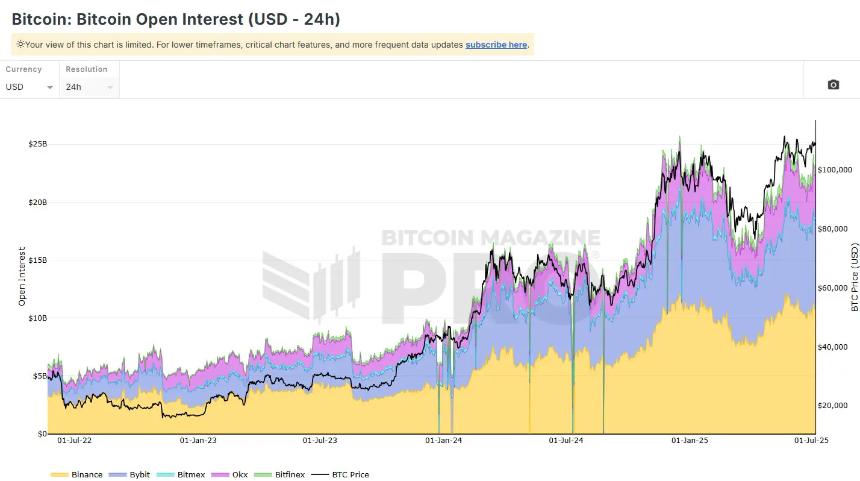

上半年,衍生品交易所的未平仓合约持续扩张,从1月份的约600亿美元增至6个月后的700多亿美元。7月份,BTC未平仓合约小幅上涨,在加密货币原生交易所达到340亿美元。多空仓位更加均衡,避免了轧空现象。

机构降低了BTC的波动性

整个上半年,机构投资者纷纷入场,衍生品交易更加活跃。这提升了芝商所期货的份额,甚至超过了币安的交易量。因此,BTC波动性继续放缓,逐渐下滑至六个月低点1.27%。

芝商所持仓量超过165亿美元,超过币安的113亿美元。芝商所的机构投资者也加入了ETF买家行列,扩大了机构对比特币市场的影响力。流动性流入的增加有助于降低比特币的波动性,因为领先的加密资产在更高水平上盘整。

币安仍然是持仓量最大的加密货币原生交易所,尽管其份额有所稀释。2025年上半年,最大的清算事件发生在2月和3-4月的市场调整期间。除这两次事件外,交易员在向BTC头寸配置流动性时更加谨慎。

因此,BTC经历的清算事件相对较少,配置更加合理,每日清算次数较少。

加密货币衍生品指数在第二季度回升

CoinGlass加密衍生品指数在2025年第二季度出现复苏。该指数追踪BTC、ETH、SOL和XRP衍生品市场的表现,并对其未平仓合约应用基于价值的加权。

截至2025年7月,该指数报2,231.02美元,高于4月份年度低点时的1,600美元区间。该指数上半年的下跌主要是由于以太坊(ETH)表现疲软。

2025年上半年,资本流入仍然高度集中在BTC上,尽管其他资产表现放缓,但仍然推高了指数。然而,ETH、SOL和XRP的下跌反映了山寨币的普遍疲软,尽管BTC表现强劲,但指数却有所下跌。

根据CoinGlass的分析,该指数受到ETF需求和比特币作为避险资产的使用推动而上涨,而获利回吐和不确定性则给二级资产和更广泛的山寨币市场带来压力。

2025年第一季度预期的山寨币市场并未实现,反而进一步推低了小型资产的价格。山寨币季度指数在7月份回升至28点,仍然反映出BTC的整体主导地位。

到2025年上半年,BTC和山寨币的价差已接近历史最高水平。市场信号显示,山寨币被严重低估。尽管价格处于低位,但交易员们对老款山寨币能否盈利的怀疑却愈发强烈。

KEY差异线:加密货币项目用来获得媒体报道的秘密工具

- 1Little Pepe (LILPEPE) 加密货币长期价格预测:2027年或达5美元

- 2BTCTurk交易所遭黑客攻击:损失超4800万美元,资金流向追踪曝光

- 3项目周刊丨比特币与以太坊现货ETF创单周成交纪录 王峰:本轮行情由机构主导

- 4紧急逃生指南:如何安全撤出CoinUP和水母协议中的资产

- 5比特币突破12.4万美元创新高 降息预期与机构需求成主要推动力

- 6国内各行业现状与机会分析:区块链或成新趋势

- 7Strategy与BitMine:比特币和以太坊金库巨头的对决

- 8分析师 Benjamin Cowen 警告:以太坊或将引发比特币及加密市场回调

- 9华尔街传奇Tom Lee:以太坊将成金融基础设施核心,Bitmine引领ETH国库模式新纪元

- 交易所

- 币种

| 排名 | 交易所 | 成交额 |

|---|---|---|

| 1 |  币安网 币安网 |

¥1.49万亿 |

| 2 |  欧易OKX 欧易OKX |

¥5,756.09亿 |

| 3 |  HTX HTX |

¥954.27亿 |

| 4 |  Coinbase Coinbase |

¥339.98亿 |

| 5 |  芝麻开门 芝麻开门 |

¥3,097.87亿 |

| 6 |  Bitget Bitget |

¥5,141.50亿 |

| 7 |  Bybit Bybit |

¥4,617.32亿 |

| 8 |  双子星(Gemini) 双子星(Gemini) |

¥53.00亿 |

| 9 |  Upbit Upbit |

¥338.12亿 |

| 10 |  Crypto.com Crypto.com |

¥702.23亿 |

泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 狗狗币

狗狗币 First Digital USD

First Digital USD ChainLink

ChainLink 币安币

币安币