探索代币化证券领域及领先项目

作者:0xEdwardyw;来源:tokeninsight

代币化证券:数字金融的融合与重塑

本文将深入探讨代币化证券的定义、运作机制,并介绍该领域的领先项目,同时分析其面临的关键风险与监管挑战。

一、什么是代币化证券及其运作原理?

代币化证券(Tokenized Securities)本质上是在区块链上代表传统金融资产(如股票、债券)所有权的数字代币。简而言之,代币化是将现实世界资产转换为可在区块链上交易的数字代币。例如,投资者不再持有纸质股票凭证或券商数据库中的记录,而是持有代表公司股份的加密代币。这些代币由实际资产支持,并赋予相同的财产权,它们只是资产的一种新型数字封装。

概括来说,代币化证券通过将真实资产与基于区块链的代币进行绑定来运作。其典型的支持、发行和交易流程如下:

-

底层资产与托管:

-

由受信任的实体(例如金融公司)保管将被代币化的真实世界资产。若为股票,则意味着购买并托管实际的公司股份。

-

代币通常由底层资产进行 1:1 的完全抵押,即每个代币对应一份(或部分)被托管的股份。

-

持牌托管机构(通常是银行或受监管公司)在信托中持有实际的股票或其他资产,确保代币具有真实的价值支撑。

-

区块链上的代币发行:

-

发行方在区块链平台上创建数字代币来代表这些资产。这通常涉及智能合约——区块链上的自执行代码,用于管理代币的属性(如总供应量和可赎回性)。

-

代币的发行须遵守适用的法律法规(例如,某些平台遵循瑞士的《分布式账本技术法案》)。

-

最终形成的加密代币(通常遵循以太坊 ERC-20 等标准)在法律或合约上与托管的真实资产相对应。

-

代币交易:

-

一旦发行,这些证券型代币可像加密货币一样进行交易,既可在专业化交易所进行,有时也可在去中心化金融(DeFi)平台上交易。

-

持有人可在支持的交易所或通过点对点方式 24/7 全天候买卖代币化股票,无需传统股票经纪人。

-

代币价格旨在紧密追踪底层资产的价格。

总体而言,该系统依赖于对发行方/托管方的信任。 区块链记录代币所有权,并使转账透明且迅速。同时,托管方保证流通中的每一个代币都对应着储备中的真实资产。

二、稳定币与代币化证券:开启全球进入美国市场的大门

对于许多美国境外的投资者而言,获取美国股票的敞口长期以来一直困难重重。高昂的费用、监管限制、有限的经纪账户访问权限以及不便的交易时间,都造成了巨大的摩擦,尤其是在新兴市场的散户投资者。尽管美国股票仍是全球最受欢迎的资产之一,但传统金融系统为国际参与者提供的无缝和包容性途径却很少。

这正是区块链创新开始弥补这一空白的领域。代币化证券与稳定币的结合提供了访问权限和基础设施:

-

代币化股票(如 Backed Finance 和 Securitize 等平台发行的苹果或特斯拉股票)允许投资者在链上获取真实美国股票的敞口,通常以分数形式进行,且无需传统经纪服务。

-

稳定币(如 USDC 或 USDT)作为无国界交易媒介,能够实现这些证券的近乎即时、低成本的跨时区和跨司法管辖区结算。

随着美国稳定币监管的进展(参议院近期推进的《GENIUS 法案》突出显示了这一点),市场普遍乐观认为,清晰的法律框架可能加速代币化金融的融合。随着合规稳定币促进无摩擦的全球支付,以及代币化证券提供对美国资产的透明访问,一个流动性循环可能最终浮现——资本可以完全在链上、跨境且无需传统守门人地进行流动、投资和结算。

三、行业领先项目

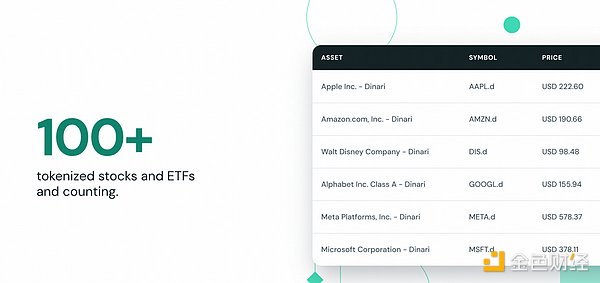

近年来,代币化证券已从理论走向实践,一些知名项目在这一领域处于领先地位。

-

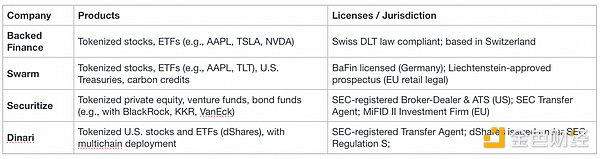

Backed Finance

-

背景: 瑞士金融科技公司,专注于将真实世界资产(股票、债券、指数等)代币化为可自由交易的代币。

-

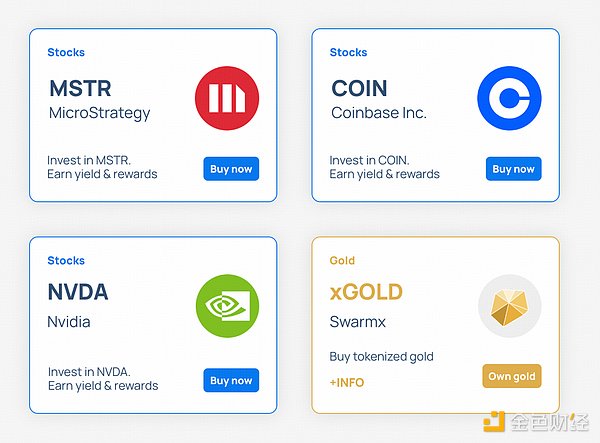

合作范例: 2025 年 5 月,加密货币交易所 Kraken 宣布与 Backed Finance 合作,为美国境外客户提供 50 多种代币化美国股票和 ETF(如 AAPL, TSLA, NVDA)。

-

产品特点:

-

每个 Backed 代币(如代表苹果的“APPLx”或特斯拉的“TSLAx”)都由持牌托管方持有的底层股票完全抵押。

-

发行的 xStocks 是可自由转移的代币,不锁定在单一平台,用户可将其保存在自托管钱包中。

-

除了在中心化交易所进行基本交易外,xStocks 还可用于去中心化交易所(DEXs)并集成到借贷协议中。

-

监管与透明度:

-

在瑞士 DLT 法案下运营,确保所有代币化资产符合监管标准。

-

利用持牌托管方持有底层资产,并集成 Chainlink 的储备证明(Proof of Reserve)以提供资产支持的透明验证。

-

Swarm

-

背景: 欧洲区块链平台,致力于连接传统金融与去中心化金融(DeFi)。

-

核心功能: 允许将真实世界资产转换为数字代币,并在去中心化交易所上 24/7 全天候交易,同时完全符合金融法规。

-

可代币化资产: 范围广泛,包括公开交易股票、债券、房地产,甚至碳信用等利基资产。

-

实践案例: 已推出受欢迎的科技股(如苹果、特斯拉、英特尔)的代币化版本,以及短期美国国债基金(通过 iShares ETF 产品)。

-

监管合规:

-

总部位于德国,在德国金融监管局 BaFin 的监督下运营。

-

其代币化证券在列支敦士登拥有已获批准的招股说明书,使其能够向欧盟的散户投资者提供这些数字资产,且无最低投资额限制。

-

Dinari

-

背景: 美国金融科技公司,旨在通过区块链技术实现对美国股票的民主化访问。

-

核心产品: dShares,是 ERC-20 代币,代表真实世界资产(如美国股票和 ETF)的部分所有权。

-

机制: 每个 dShare 完全抵押,与相应的底层资产保持 1:1 的支持。dShares 的发行和赎回通过自动化智能合约以及与清算服务的合作进行管理。

-

监管合规:

-

在美国证券交易委员会(SEC)注册为过户代理机构(Transfer Agent),确保其运营符合既定金融法规。

-

根据 SEC Regulation S 发行 dShares,满足非美国投资者的需求,同时遵守美国证券法。

-

企业解决方案: 通过其全面的 API 和开发者工具,支持企业将代币化资产整合到其平台中。

-

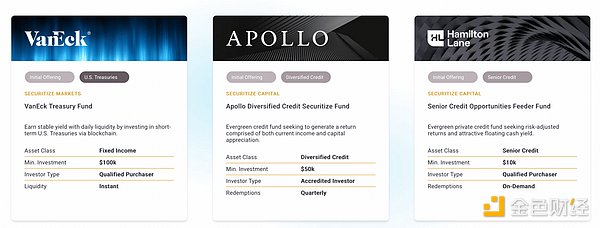

Securitize

-

背景: 美国金融科技公司,代币化证券领域的领先平台之一。

-

核心服务: 提供完全数字化的、受监管的平台,用于发行和交易数字资产证券——将传统金融资产(如股票、债券、投资基金份额)转化为可轻松买卖的区块链代币。

-

合作案例: 与 BlackRock、Hamilton Lane 和 KKR 等主要资产管理公司合作,在区块链上推出代币化投资基金。这些代币使投资者能够以更便捷的形式部分获取私募股权基金、风险投资基金或股票/债券组合。

-

多重监管牌照:

-

在美国,Securitize Markets LLC 注册为 SEC 旗下的经纪自营商(broker-dealer),并运营一个受 SEC 监管的另类交易系统(ATS),用于代币化证券的二级交易(在 FINRA/SEC 监督下)。

-

在欧盟,Securitize 已获得 MiFID II 授权,成为西班牙的受监管经纪自营商(由西班牙国家证券市场委员会 CNMV 授予),满足欧盟对代币化资产交易平台的严格要求。

四、风险与挑战

代币化证券作为新兴领域,也面临着一系列关键风险和监管挑战。

-

托管与交易对手风险:

-

购买代币化证券,意味着信任发行方确实持有底层资产并诚信行事。

-

这涉及对托管方和发行方的依赖,与纯粹去中心化的资产(如比特币)不同。

-

如果代表您持有真实股票的公司破产、被黑客攻击甚至欺诈,您的代币可能因失去支持而变得一文不值。本质上,您不仅信任代码,更信任一家公司能够安全保管资产。

-

技术与智能合约风险:

-

代币化证券运行于区块链网络并依赖智能合约,因此继承了典型的加密技术风险。

-

智能合约可能存在漏洞,被黑客利用。DeFi 领域曾发生因代币合约或协议缺陷导致损失或盗窃的案例。

-

若代币合约编写不当,可能被恶意铸造假代币。

-

区块链平台本身也可能带来风险,例如,若代币位于安全性或去中心化程度较低的链上,可能存在网络攻击或停机风险。

-

监管不确定性:

-

代币化股票本质上是证券,受复杂证券法管辖。

-

不同国家有不同的法规,许多监管机构尚未完全明确如何处理基于区块链的证券。

-

例如,在美国,SEC 对证券公开发行有严格要求,迄今为止,尚未有代币化股票产品获得美国散户投资者的批准。

-

平台通常限制代币化证券仅面向非美国居民,以避免触犯美国法律。

-

缺乏明确的全球标准意味着不确定性:项目可能在灰色地带启动,随后面临法律障碍,或者监管机构可能认为其发行规避了投资者保护而采取行动。

币安网

币安网 欧易OKX

欧易OKX HTX

HTX Coinbase

Coinbase 大门

大门 Bitget

Bitget Bybit

Bybit 双子星(Gemini)

双子星(Gemini) Upbit

Upbit Crypto.com

Crypto.com 泰达币

泰达币 以太坊

以太坊 比特币

比特币 Solana

Solana USD Coin

USD Coin 瑞波币

瑞波币 狗狗币

狗狗币 First Digital USD

First Digital USD 币安币

币安币 Avalanche

Avalanche